独学で学ぶFP2級|相続・事業承継(1)

FP2級の学習(独学)に役立つ無料テキスト(教科書)を作成しました。このテキストはFP2級試験の幅広い範囲を網羅しており、効果的な学習の参考資料として活用できます。ぜひ、FP2級合格のために役立ててください。また、記事には、独自の試験対策コメントも入れていますので参考にしてください。

FP2級試験範囲を順に進めていきます。この記事では以下を取り上げます。

- 贈与と法律

- 贈与と税金(1)贈与税

- 贈与と税金(2)特例等

贈与と法律

民法上の贈与

民法では、当事者の一方が自己の財産を無償で相手に与える意志を表示し、相手が受託をすることによってその効力を生じるものと定義されている

つまり、贈与者(贈る側)と受贈者(受け取る側)の合意が必要な契約(諾成契約, だくせいけいやく)

贈与契約は、口頭でも成立する。書面と口頭の違いは以下の通り

口頭による贈与契約

贈与契約の履行前であれば、いつでも、どちらからでも取り消し可能

贈与契約の履行後は、取り消し不可

書面による贈与契約

契約成立後は相手方の承諾がなければ撤回できない

夫婦間の贈与契約

第三者の権利を害さなければいつでも一方から取り消し可能

贈与の種類

単純贈与

贈与ごとに贈与契約を行う、下記の3種類のいづれにも当てはまらない贈与

定期贈与

定期的に行う贈与(例えば、毎年100万円を贈与するなど)贈与者と受贈者のいづれかが死亡した場合、それ以後の効力を失う。

継続的に贈与するので、1年間の受増額でなく定期的に受け取る権利全体に対して贈与税がかかるため、毎年基礎控除額以下を贈与しても贈与税が発生する

負担付贈与

受贈者に対して一定の債務を負担させる契約。受贈者が督促しても債務を履行しない場合は、贈与者は契約を解除可能。

贈与税の課税対象は、贈与額から負担額を差し引いた差額

死因贈与

贈与者の死亡によって効力を生じる贈与。遺言と異なり、生前にお互いに合意していることが必要。死因贈与により取得した財産は、相続税の課税対象となる

贈与と税金(1)贈与税

贈与税

贈与税は、個人からの贈与により財産を取得した時にかかる税金(法人からの贈与により財産を取得した場合は所得税がかかる)

納税義務者

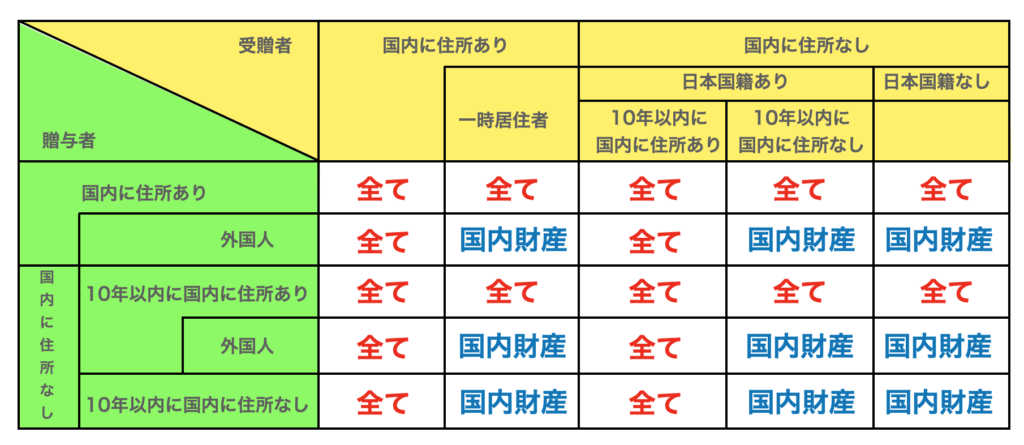

納税義務者は、贈与により財産を取得した個人。納税義務者の住所地、国籍などにより課税対象が異なる

全て:すべての財産に課税

国内財産:国内財産のみに課税

表を見ればわかるように、日本国籍があ離、10年以内に国内に住所がある場合はすべての贈与が課税対象になります

また、表には入れなかったが、次の4つの区分がある

居住無制限納税義務者

財産を取得した時において日本国内に住所を有する者(一時住居者でないこと)

居住制限納税義務者

財産を取得した時において日本国内に住所を有する居住無制限納税義務者ではない者(一時在住者など)

非居住無制限納税義務者

財産を取得した時において日本国内に住所を有しない、日本国籍を有する個人で10年以内に日本国内に住所があったなどの一定の条件を満たす者

非居住制限納税義務者

財産を取得した時において日本国内に住所を有しない非居住無制限納税義務者でない者

試験対策としては、たいていの人が居住無制限納税義務者であることを覚えておきましょう

課税財産

課税財産には、本来の贈与財産とみなし贈与財産がある

- 本来の贈与財産

贈与により所得した金銭に見積もることが可能な経済的価値のある財産 - みなし贈与財産

実質的には贈与と同様のものとみなして課税される財産- 保険金(契約者と受取人が異なる生命保険の満期保険金等)

- 時価よりも著しく低い金額で譲渡された財産(評価額と譲渡価格の差額が課税対象となる)

- 債務(借金)の免除を受けたとことによる経済的利益

非課税になる場合

以下の場合は、贈与が非課税となる

- 法人から個人への財産の贈与は、受贈者である個人の給与所得となり、所得税の対象

- 扶養義務者(夫婦、親子など)の通常必要な範囲の生活費や教育費

- 相続や遺贈により財産を取得した者が、亡くなった者から相続のあった年に既に贈与されていた財産は相続税の対象

- 社会通念上相当と認められる香典・ご祝儀、見舞金など(範囲を超えたものは贈与税の課税対象となる場合もある)

- 離婚時の慰謝料や財産分与

課税制度

贈与税は通常は暦年課税制度だが、相続税精算課税制度を選択することもできる。相続時精算課税選択届出書を提出することで相続時精算課税制度を選択できるが、その後暦年課税に変更することはできない

暦年課税制度

暦年課税制度では、1月1日から12月31日までの1年間を単位として、その間に受け取った贈与財産の合計額から基礎控除(110万円)を差し引いた額に対して課税される

受贈者1人あたりの贈与財産の合計毎に課税されるので、1人から受け取った合計額が110万円以下であれば課税されない(申告不要)

贈与税額 = (贈与税の課税価格 ー 110万円)×税率

贈与税は超過累進課税であり、税率は以下のようになる。以下のように、直系尊属から受けた贈与については、特例税率が適用され贈与税の税率が軽減される。なお、特例税率の適用は、原則として、贈与を受けた年の1月1日時点で18歳以上の者(子や孫など)に限られる。

一般の贈与(一般贈与財産)の税率 <一般税率>

| 基礎控除後の課税価格 | 200万円 以下 | 300万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 3,000万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

直系尊属からの贈与(特例贈与財産)の税率<特例税率>

| 基礎控除後の課税価格 | 200万円 以下 | 400万円 以下 | 600万円 以下 | 1,000万円 以下 | 1,500万円 以下 | 3,000万円 以下 | 4,500万円 以下 | 4,500万円 超 |

|---|---|---|---|---|---|---|---|---|

| 税 率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | ‐ | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 650万円 |

これまで相続開始前3年以内の贈与が相続税の対象でしたが、段階的に延長され最終的に相続開始前7年以内になる予定です

納付方法

贈与税の申告と納税は、贈与を受けた翌年の2月1日から3月15日まで。申告書の提出先は、受贈者の居住地の所轄の税務署長。納付は一括納付

延納

納付期限までに一括納付できない場合には、以下の条件を満たせば延納することができる。延納期間は最長5年

- 申告期限までに申請し、税務署長の許可を得ていること

- 納付税額が10万円を超えていること

- 金銭で一度に納付することが難しい理由があること

- 担保を提供すること(ただし、延納税額が100万円以下で延納期間が3年以下の場合は担保不要)

- 物納は認められない

贈与と税金(2)特例等

贈与税の配偶者控除の特例

夫婦の間で居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合に、基礎控除110万円に加えて、最高2,000万円までの控除(配偶者控除)を受けることができる特例(合計2,110万円までの贈与について課税されないことになる)

同じ配偶者からの贈与は、一生に一度しか適用を受けることができない

- 適用を受けるための要件

- 婚姻期間が20年を過ぎた後の贈与であること(1年未満は切り捨て)

- 配偶者から贈与された財産が、国内にある居住用不動産または居住用不動産を取得するための金銭であること

- 贈与を受けた年の翌年3月15日までに、贈与を受けた者が居住していて、その後も引き続き居住する見込みであること

- 同じ配偶者から、この特例による贈与を受けていないこと

- その他ポイント

- この特例の適用を受けることで納付額がゼロになる場合でも贈与税の申告が必要

- この特例の適用を受けて3年以内に贈与者が死亡した場合でも、2,000万円までは相続税の生前贈与加算の対象にならない

相続時精算課税制度

相続時精算課税選択届出書を提出することで、暦年課税の代わりに適用を受けることができる制度。

相続時精算課税制度は、受贈者は2,500万円までは贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時に相続財産と合算して相続税額を計算し精算する制度

- 適用対象者

- 贈与者は、贈与をした年の1月1日において60歳以上の父母または祖父母

- 受贈者は贈与を受けた年の1月1日において18歳以上の直系卑属(子や孫など)

- 手続き方法

- 受贈者が贈与を受けた年の翌年の2月1日から3月15日までの間に相続時精算課税選択届出書を提出して申請

- 贈与時の計算

- 贈与財産の合計額から特別控除額2,500万円を控除した後の額に、一律20%の税率乗じて算出(非課税枠を超えた部分に一律20%)

- 相続発生時の精算

- 相続時精算制度の適用を受ける贈与財産の総額と相続により遺贈した財産の価額を合計した金額を基に計算した相続税額から、既に納めた贈与税額を控除して算出

- 贈与財産の価額は、贈与時の価額

- その他ポイント

- 一度選択すると、暦年課税に戻すとはできない

- 贈与財産の種類や金額、贈与回数等に制限はない

- 毎年110万円の基礎控除が併用可能

贈与者毎に2,500万円です。例えば、父と母から受ける場合は各々2,500万円になります

相続時清算課税制度を選択した場合でも、基礎控除110万円も併用できるようになりました。ただし、受贈者ごとに110万円(年間)です。例えば父親から110万円、母親から110万円を贈与された場合、110万円までが基礎控除されます。

教育資金の一括贈与に係る贈与税非課税措置

教育資金の一括贈与に係る贈与税非課税措置とは、一定の条件を満たした孫が祖父母などから教育資金を受けた場合に、一定額まで非課税とする制度

- 適用対象者

- 贈与者は、父母や祖父母等の直系尊属

- 受贈者は、贈与契約時に30歳未満の子や孫(前年の合計所得金額が1,000万円以下)

- 手続き方法

- 銀行や信託銀行で専用口座を開設し、受贈者が領収書等を提出することで教育資金を引き出せる

- 非課税額

- 受贈者1人あたり1,500万円(学校等以外の塾や習い事等の教育費は1,500万円のうち500万円まで)

- 適用期間

- 2026年3月31日までの贈与が対象

- その他ポイント

- 受贈者が30歳になる・死亡する・残高がゼロになるなどで契約が終了する

- 受贈者が30歳になった時点で使い残しがある場合は、贈与税が加算される

- 贈与者が死亡した場合、死亡日における残額が相続税の対象となる。ただし、「受贈者が23歳未満」「受贈者が学校に通っている」「受贈者が雇用保険の教育訓練給付の支給対象となる教育訓練を受けている」場合は、課税対象とならない(相続税の課税価格の合計が5億円を超える場合は、対象となる)

- 23歳以上の受贈者については、習い事などの500万円の非課税は認められない

結婚・子育て資金の一括贈与を受けた場合の非課税

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税とは、一定の条件を満たした子や孫が、父母や祖父母から子育て資金や結婚資金の一括贈与を受けた場合に、一定額までを非課税とする制度

- 適用対象者

- 贈与者は、父母や祖父母等の直系尊属

- 受贈者は、18歳以上50歳未満の子や孫(前年の合計所得金額が1,000万円以下)

- 手続き方法

- 銀行や信託銀行で専用口座を開設し、受贈者が領収書等を提出することで引き出せる

- 非課税額

- 子育て資金の場合、1人あたり1,000万円

- 結婚資金の場合、1人あたり300万円

- 適用期間

- 2025年3月31日までの贈与が対象

- その他ポイント

- 受贈者が50歳になる・死亡する・残高がゼロになった場合は契約が終了する

- 受贈者が50歳になった時点で使い残しがある場合は、贈与税が加算される

- 贈与者が死亡した場合、死亡日における残額が相続税の対象となる

住宅取得等資金の贈与を受けた場合の非課税

直系尊属から住宅取得等資金の贈与を受けた場合の非課税は、一定の条件を満たした子や孫が、父母や祖父母から住宅購入費用や住宅を建てるための土地の取得資金の贈与を受けた場合に、一定額までが非課税になる制度

- 適用対象者

- 贈与者は、父母や祖父母等の直系尊属(配偶者の父母等は対象外)

- 受贈者は、贈与を受けた年の1月1日現在で18歳以上の直系卑属(その年の合計所得金額が2,000万円以下)

- 住宅の要件

- 受贈者の合計所得金額が1,000円以下の場合、40㎡以上240㎡以下で2分の1が居住用であること

- 受贈者の合計所得金額が1,000万円越2,000万円以下の場合、50㎡以上240㎡以下で2分の1が居住用であること

- 手続き方法

- 贈与を受けた翌年2月1日から3月15日までに居住地の所轄の税務署に申告

- 非課税額

- 一般住宅は500万円

- 省エネ等住宅は1,000万円

- 適用期間

- 2026年12月31日までの贈与が対象

- その他ポイント

- 中古住宅の場合は、耐震基準を満たすことが条件

- 配偶者の親族からの贈与は対象とならない

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

- 贈与を受けた翌年3月15日まで居住すること、または同日後遅延なく居住すること(翌年12月31日までに居住しない場合は対象とならなず修正申告が必要)

- 親族等からの家屋の購入は対象外

適用期間がそれぞれありますが、更新されてきているので今後も更新される可能性が高いです。

相続土地国庫帰属制度

土地を相続したものの、「遠くに住んでいて利用する予定がない」「管理するのは経済的な負担が大きい」そのような理由で相続した土地を手放したいとき、その土地を国に引き渡すことができる制度

- 適用対象者

- 相続や遺贈で土地を取得した相続人

- 手続き方法

- 1万4000円の審査手数料を納付して法務局に申請

- 土地の要件

- その土地に建物がないこと

- 法令で定める引き取れない土地の要件に当てはまらない

- その他ポイント

- 宅地以外の田・畑、森林などでも可能