独学で学ぶFP2級|相続・事業承継(3)

FP2級の学習(独学)に役立つ無料テキスト(教科書)を作成しました。このテキストはFP2級試験の幅広い範囲を網羅しており、効果的な学習の参考資料として活用できます。ぜひ、FP2級合格のために役立ててください。また、記事には、独自の試験対策コメントも入れていますので参考にしてください。

FP2級試験範囲を順に進めていきます。この記事では以下を取り上げます。

- 相続と税金(1)相続税の基本

- 相続と税金(2)相続税の計算

- 相続と税金(3)相続税の申告と納付

相続と税金(1)相続税の基本

相続関連の手続きのポイント

- 相続の放棄、限定承認は相続開始を知った日から3ヶ月以内

- 相続税の申告は、相続開始を知った日の翌日から10ヶ月以内

- 準確定申告は、相続開始を知った日の翌日から4ヶ月以内

試験対策として、相続関係の期限をまとめています。それぞれについては個別に説明しています。なお、死亡した日ではなく、知った日というのがポイントです。間違えないようにしましょう。

相続財産

相続税の対象となる財産には、本来の相続財産と、みなし相続財産がある

- 本来の相続財産

相続や遺贈により取得した財産で金銭的な価値に換算できる経済的価値のあるもの- 預貯金、株式、債券など

- 売掛金や貸付金などの債権

- みなし相続財産

民法上は相続財産ではないが、相続税の計算では相続財産とみなす財産- 生命保険金等(契約者及び被保険者が被相続人である生命保険契約の死亡保険金)

- 退職手当金(死亡後3年以内に支給が確定したもの)

生前贈与加算

相続税の計算では、相続開始前7年以内に被相続人から生前贈与を受けた財産については相続税の課税財産となる(贈与時の価額で相続税の課税価格に算入)

相続時精算課税制度の適用を受けていた場合は、贈与された時期を問わず、贈与時の価額で相続財産に加算される

- 贈与税の配偶者控除の特例を受けた財産(上限2,000万円まで)は相続開始前3年以内であっても相続税に加算されない

- 直系尊属からの住宅取得等資金の贈与を受けた場合の資金は、相続開始前3年以内であっても相続税に加算されない

- 法定相続人でも相続や遺贈によって財産を取得しない者であれば、相続開始前3年以内の贈与であっても相続税に加算されない

相続税が非課税となるもの

生命保険金の非課税金額

死亡保険金の非課税限度額 = 500万円×法定相続人の人数

- 相続を放棄した者がいても、放棄はなかった者として法定相続人の人数に含めて計算

- 実子がいる場合は、養子が何人いても1人を法定相続人とする

- 実子がいない場合は、養子の人数は2人までを法定相続人とする

- 特別養子縁組をした養子は実子として扱う

- 再婚した場合の配偶者の実子で被相続人の養子となった者は実子として扱う

死亡保険金の総額が、非課税限度額を超える場合は、以下の計算により各人の非課税限度額を計算する(ある相続人を相続人Aとする)

$$

500万円 \times 法定相続人の数 \times

\frac{相続人Aが受け取った生命保険金の額}{生命保険金の合計額}

$$

- 相続を放棄した相続人が受け取った生命保険金の額は、分母の生命保険金の合計額に含めない

死亡退職金の非課税金額

死亡保険金のポイントも、生命保険のポイントと同じ(各人の非課税権度額の計算も同じ)

死亡退職金の非課税限度額 = 500万円×法定相続人の人数

弔慰金の非課税

被相続人の死亡により、被相続人の勤務先より相続人が受け取る弔慰金については、以下の範囲について非課税となる

- 業務上の死亡の場合

死亡時の給与(賞与を除く)の36ヶ月分 - 業務外の死亡の場合

死亡時の給与(賞与を除く)の6ヶ月分

債務控除

相続や遺贈で財産を取得したものが、被相続人の借金や葬儀費用を負担した場合、相続税の計算から控除(債務控除)することができる

- 借入金、不動産の未払金

- 未払いの医療費

- 未払いの所得税、住民税などの税金

- 事業の債務

- 通夜・葬儀・埋葬・火葬・納骨等に要した費用

- お寺へのお布施、戒名料

- 墓地、墓石、仏壇等の未払金

- 遺言執行費用

- 相続財産の管理費用、相続税申告のための税理士費用など

- 遺産分割に係る弁護士費用・訴訟費用

- 香典返しの費用

- 初七日、四十九日等の法要費用

遺産分割前の相続預金の払い戻し制度

遺産分割前でも、残高の3分の1×法定相続分を払戻し可能(1つの金融機関につき150万円が上限)となり、被相続人の葬儀費用や相続債務の返済などに充てることができるようになった

相続と税金(2)相続税の計算

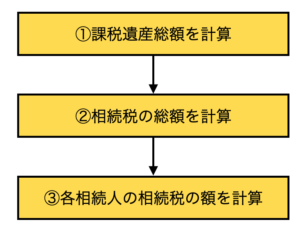

相続税の計算の流れ

相続税の計算は、大きく以下の3ステップとなる

課税遺産総額を計算

- 本来の相続財産を合計

- みなし相続財産を加算

- 相続税の加算対象となる相続開始7年以内に贈与された財産を加算

- 税法上課税されない財産を控除

- 債務控除される債務や葬儀費用等を差し引く

- ①〜⑤までを合計したものが課税価格の合計額となる

- 基礎控除を差し引いて課税遺産総額を求める

基礎控除

基礎控除は以下の式で計算、法定相続人の人数は生命保険の場合と同じ

相続税の基礎控除額 = 3,000万円+600万円×法定相続人の人数

相続税の総額を計算

法定相続人が法定相続分どおりに相続したとして以下の計算を行う

- 課税遺産総額を法定相続分どおりに按分する

- 各相続人の課税対象額に対して相続税率をかけて相続税額を計算する

- 相続人全員の相続税額を合算し相続税の総額を算出する

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円越3,000万円以下 | 15% | 50万円 |

| 3,000万円越5,000万円以下 | 20% | 200万円 |

| 5,000万円越1億円以下 | 30% | 700万円 |

| 1億円越2億円以下 | 40% | 1,700万円 |

| 2億円越3億円以下 | 45% | 2,700万円 |

| 3億円越6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

各相続人の相続税の額を計算

相続税の総額を、実際の財産の分配に応じて分配する

- 相続税の総額を、実際の財産取得割合に応じて按分し、各人の相続税額を計算

- 相続人ごとの控除額・加算額を計算し、各相続人の相続税の額を算出

相続人ごとの控除、加算には以下ようなものがある

2割加算

相続財産を取得した者が、被相続人に1親等の血族(代襲相続人となった直系卑属(孫)を含む)、配偶者以外の者である場合、その人の相続税額に2割加算する。また、孫養子も2割加算となる

試験対策としては、孫養子も2割加算という部分は覚えておきましょう

贈与税額控除

相続・遺贈により財産を取得した者が、相続開始前3年以内に被相続人より贈与を受けていた場合に、すでに支払った贈与税額および相続時精算課税により支払った贈与税額を相続税額から控除することができる

簡単に言えば、課税遺産総額を計算した時に加算対象となった贈与に関して、贈与税が控除される仕組みです(これをしないと、贈与税と相続税の2重課税になる)

配偶者の税額軽減の特例

配偶者の税額軽減とは、被相続人の配偶者が遺産分割や遺贈により取得した財産額が、次のどちらか多い金額までは配偶者に相続税がかからないという制度

- 1億6,000万円

- 配偶者の法定相続分相当

- 制度適用には申告が必要となる

- 法律上の婚姻関係があること

- 相続税の申告期限までに遺産分割が完了していること。申告期限までに遺産分割が確定しない場合は、申告期限後3年以内に遺産分割が行われていること

未成年者控除

相続・遺贈により財産を取得した者が法定相続人で未成年者のときは、相続税の額から一定の金額を差し引く制度

未成年者控除額 = (18歳 ー 相続時の年齢)× 10万円

- 控除を受ける未成年者が2割加算対象者の場合、2割加算→控除の順に適用する

障害者控除

相続・遺贈により財産を取得した者が法定相続人で障害者である場合、相続税の額から一定の金額を差し引く制度

障害者控除額 = (85歳 ー 相続時の年齢)× 10万円

特別障害者の場合は、障害者控除額 = (85歳 ー 相続時の年齢)× 20万円

相次相続控除

10年以内に2回以上相続が発生し、2回とも相続税が課された場合に、一定の金額を控除する制度

控除されるのは、一回目の相続税の一定額。

各相続人の相次相続控除 = A×C /(B-A)×D/C×(10ーE)/10

※C/(B-A)が1.0を超える場合は1.0とする

A:今回の被相続人が前の相続の際に課せられた相続税額

B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

試験対策としては、相次相続控除の計算式は覚える必要はありません

外国税額控除

相続・遺贈により外国の財産を取得した場合、外国の相続税に相当する税金が課されている場合には、その税額相当を日本の相続税額から控除できる制度。国際的な2重課税を調整する目的のもの

相続と税金(3)相続税の申告と納付

申告と納付

相続税の申告書の提出は、相続を知った日の翌日から10ヶ月以内(納付期限も同様)。提出先は被相続人の死亡時の住所地の所轄の税務署長

- 原則、納付税額がゼロの者は申告不要

- 配偶者の税額軽減の特例によりゼロになる場合は申告が必要

- 小規模宅地等の相続税の課税価格の特例の適用を受ける場合などは、ゼロになっても申告が必要

なお、申告漏れがあった場合は修正申告、申告額が多すぎた場合には更正の請求の手続きを行うことで申告税額を修正することが可能

納税については、金銭での一括納付が困難である場合、延納や物納による方法も認められている

延納

相続税を金銭で納付することが困難な事由がある場合には、納税者の申請により、その納付を困難とする金額を限度として、担保を提供することにより、年賦で納付することができる(延納)

延納期間は5年〜20年で、期間中は延納利子税がかかる。また、延納の許可を受けた相続税額について履行することが困難となった場合には、申告期限から10年以内に限り、分納期限が未到来の税額部分について、延納から物納への変更を行うことができる。これを特定物納という。

- 金銭で一括して納付することが困難な事由があり、延納する金額が納付が困難な金額の範囲内であること

- 相続税額が10万円を超えること

- 延納税額および利子税に相当する担保を提供すること(ただし、延納税額が100万以下で、かつ、延納期間が3年以下である場合は担保は必要としない)

- 相続税の申告期限までに延納申請書を提出すること

物納

延納によっても金銭で納付することが困難な事由がある場合には、その納付を困難とする金額を限度として一定の相続財産による物納が認められている

- 延納によっても金銭で納付することが困難である場合、困難とする金額の範囲内であること

- 原則として、物納適格財産であること(国内財産)

- 相続税の申告期限までに物納申請書を提出すること

物納適格財産は以下のとおり。第1順位から第3順位まであり、順位の高いものを優先する

後順位の財産は、税務署長が特別の事情があると認める場合、および、先順位の財産に適当な価額のものがない場合に限って物納に充てることができます

第1順位

不動産、船舶、国債証券、地方債証券、上場株式等

不動産および上場株式のうち物納劣後財産に該当するもの

第2順位

非上場株式等

非上場株式のうち物納劣後財産に該当するもの

第3順位

動産

試験対策としては、「物納劣後財産」とは処分がしづらい財産などをいいます。不動産だと、違法建築とか建築基準法の接道義務を満たしていない土地などが該当します。

物納財産の収納価額

物納財産を国が収納するときの価額は、原則として、相続税評価額

ただし、小規模宅地等の評価減の特例を適用した土地を物納する場合は、特例適用後の価額となる

物納財産の価額>相続税額の場合(超過物納)

収納した物納財産の価額が、不足分の納税額を超えた場を超過物納という

この場合は、差額が金銭で還付される。還付金は譲渡所得として所得税・住民税の対象になる

譲渡所得として課税されないと、「物納した方が税金かからなくて得」となってしまいます。

被相続人に所得税の準確定申告

被相続人が1月1日から死亡した日までに確定した所得金額を、相続人が申告することを準確定申告という

- 相続開始があったことを知った日の翌日から4ヶ月以内に相続人が申告する