独学で学ぶFP2級|金融資産運用編(6)

FP2級の学習(独学)に役立つ無料テキスト(教科書)を作成しました。このテキストはFP2級試験の幅広い範囲を網羅しており、効果的な学習の参考資料として活用できます。ぜひ、FP2級合格のために役立ててください。また、記事には、独自の試験対策コメントも入れていますので参考にしてください。

FP2級試験範囲を順に進めていきます。この記事では以下を取り上げます。

- 金融商品と税金

- セーフティネット

- 関連法規

金融商品と税金

税制

預貯金

預貯金の利子に対して、利子所得20.315%(所得税15.315%、住民税5%)

源泉分離課税方式

債券(公社債)

利子・収益分配金

利子所得20.315%(所得税15.315%、住民税5%)、申告分離課税と申告不要の選択制

譲渡益、償還差益(譲渡損、償還差損)

税率20.315%、申告分離課税。損失が出ている場合は、損益通算可能

上場株式、ETF, J-REIT

配当金

配当所得20.315%、申告分離課税と申告不要、総合課税の選択制(総合課税を選択した場合は配当控除を適用可能、J-REITについては、配当控除の適用はなし)

譲渡損益

税率20.315%、申告分離課税

投資信託

収益分配金

公社債投資信託は債券(公社債)と同じ。株式投資信託は上場株式と同じ

譲渡益、償還差益(譲渡損、償還差損)

税率20.315%、申告分離課税。損失が出ている場合は、損益通算可能

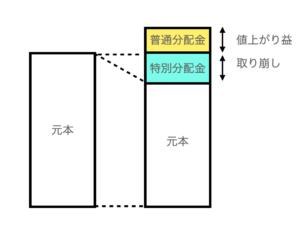

投資信託では、普通分配金と特別分配金(元払分配金)がある。

特別分配金は投資した元本を取り崩して支払われるものです。元本の取り崩しなので税金はかかりません(非課税)

試験対策としては、利子や配当、譲渡損益も基本20.315%の税金が取られるということと、申告分離課税、申告不要、総合課税のどれが選択できるかは把握しておきましょう

特定口座と一般口座

一般口座

年間取引報告書が交付されないので、自身で1年間の収益を計算し確定申告する必要がある

特定口座(源泉徴収あり)

源泉徴収あり(源泉徴収選択口座)の場合は、確定申告が不要となる。また、口座内の損益通算も行われる。年間取引報告書は証券会社が作成し、交付される

特定口座(源泉徴収なし)

源泉徴収なし(簡易申告口座)の場合、確定申告が必要となる。確定申告時に必要な年間取引報告書は証券会社が作成し交付される

損益通算

上場株式等の投資で譲渡損失が発生した場合、申告分離課税を選択したう上場株式等の配当所得と損益通算することが可能(上場株と非上場株との間は損益通算できない)

損益通算してもマイナスになった場合は、確定申告を行うことで翌年以降3年間繰越控除可能

NISA(少額投資非課税制度)

NISAとは

NISAとは、少額投資非課税制度のことで、NISA口座を開設することで毎年一定金額の範囲で株式や株式投資信託等の半島金が非課税となる制度

NISAには、2023年までは一般NISA、つみたてNISA、ジュニアNISAが存在した。

一般NISA、つみたてNISA、ジュニアNISAは2023年12月で終了し、2024年1月より新NISA制度に移行した。

なお、これまでのNISAですでに積立た分については期限まで継続可能。また、ジュニアNISAについては2023年1月以降は払い出し制限が解除される

- NISA口座で受け取った配当金を非課税扱いにするには、配当金の受取方法として株式数比例配分方式を選択する必要がある

- NISA口座は特定口座や一般口座で保有する金融商品の売却損益と損益通算することはできない

- 成年年齢の引き下げを受けて、2023年以降は18歳以上であればNISA口座開設可能

- NISA口座を開設する金融期間は1年に一度変更可能。その際は前年の10月1日〜変更したい年の9月30日までに変更手続きが必要

- これまでのNISA(一般NISA等)の非課税期間が終了した場合、新NISA制度に移すことはできない(ロールオーバーできない)

- 一般NISAとつみたてNISAは併用不可(新NISAのつみたて投資枠と成長投資枠は併用可能)

- NISAの非課税期間が終了し、NISA口座の金融良品が特定口座に移管される場合の取得金額は非課税期間終了時の時価

一般NISA, つみたてNISA, ジュニアNISA(未成年者少額投資非課税制度)(2023年まで)

| 一般NISA | つみたてNISA | ジュニアNISA | |

| 対象者 | 日本国内に住む18歳以上の者 | 日本国内に住む18歳以上の者 | 日本国内に住む17歳以下の者 |

| 口座開設 | 1人1口座 | 1人1口座 | 1人1口座 |

| 金融機関の変更 | 可 | 可 | 不可 |

| 非課税期間 | 投資した年の1月1日から最高5年間(5年間で600万円) | 投資した年の1月1日から最高20年間(20年間で800万円) | 投資した年の1月1日から最高5年間(5年間で400万円) |

| 非課税枠 | 年間120万円まで | 年間40万円まで | 年間80万円まで |

| 対象銘柄 | 上場株式、公募株式投資信託、ETF、J-REIT | 条件を満たした一定の公募株式投資信託及びETFのみ | 上場株式、公募株式投資信託、ETF、J-REIT |

| その他 | ・つみたてNISAと同時利用不可(1年単位での変更は可能) ・他の口座との損益通算、損失の繰越はできない | ・原則として17歳未満では引き出し不可 ・運用は親権者等が行う | |

新NISA(2024年1月から開始)

2024年1月より新しいNISA制度に移行・

新NISAは、一般NISAとつみたてNISAが一本化された制度で、非課税期間が無制限。

これまでのNISAについては、2023年12月末までが投資可能期間で、満期までそのまま継続して保有可能。

なお、現状のこれまでのNISAに投資した金額は新NISAの総枠には含まれない

| 新NISA | ||

| つみたて投資枠 | 成長投資枠 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有限度額(総枠) | 1,800万円(簿記残高方式での再利用可能) ※つみたて投資枠は1,800万円、成長投資枠は1,200万円が上限 | |

| 投資対象商品 | 長期積立・分散投資に適した一定の投資信託 | 上場株式・投資信託等 |

| 対象年齢 | 18歳以上 | |

試験対策としては、NISAは頻出しますので覚えておきましょう。上に書いた「NISAのポイント」は、これまで出題されてきた項目です

制度が変わっても以前のNISA口座は期間が終了するまで残るので、2024年以降もしばらくはこれまでのNISAも出題されるかも

セーフティネット

預金保険制度(ペイオフ)

預貯金保険制度とは、金融機関が破綻した場合に預貯金を保護するための制度

対象金融機関

日本国内に本店がある金融機関(銀行、ゆうちょ銀行、信用金庫など)

保護の範囲

・決済用預金(無利息・要求払い・決済サービスの提供を満たすもの)は全額保護

・一般の預金 1金融機関ごと、預金者1人あたり元本の1,000万円とその利息を保護

・確定拠出年金は保護対象

- 海外支店や外国銀行の在日支店

- 外貨預金

- 銀行で購入した投資信託などの有価証券

- 個人事業主の事業用の預金と事業用以外の預金を名寄せして合算した後に1,000万円をオーバーした場合のオーバー分

投資者保護基金

投資者保護基金とは、証券会社が破綻した場合に投資家を保護するための制度

通常、証券会社で購入した有価証券は、証券会社の資産とは分別管理することが義務づけられているため、証券会社が破綻しても全額保護される

証券会社が分別管理を怠っていた場合など、分別管理せずに破綻した場合の保護が目的

- 一般顧客1人あたり最大1,000万円を限度に保証

- 国内で営業する証券会社には加入義務がある

- 銀行は投資者保護基金に加入できない

関連法規

消費者契約法

適用範囲

消費者と事業者の契約全般

保護対象

個人(事業のための契約は除く)

適用されるケース

・嘘を言われた(不実告知)

・不利になることを告げられなかった(不利益事実の不告知)

・断定的判断の提供

・監禁・退去妨害

消費者契約法の効果

・契約の取り消し

・消費者の利益を不当に害する契約条項は無効

- 取消権は、消費者が追認することができる時から1年、契約の締結時から5年のいずれかの期間を過ぎると消滅

- 金融商品において金融サービス提供法と消費者契約法の両方の規定に抵触する場合は、両方の法律が合わせて適用される

- 消費者が不利益となる契約条項がある場合、条項が無効になる。契約全体が無効になるわけではない

金融サービス提供法

適用範囲

金融サービスの提供にかかる契約(金地金は対象外)

保護対象

個人及び法人(特定投資家を除く)

適用されるケース

・重要事実の説明義務違反があった場合(顧客が不要と申し出た場合を除く)

・断定的判断の提供

金融サービス提供法の効果

損害賠償責任(無過失責任)を負う。元本欠損額を損害額と推定

2021年11月に改正された金融サービス提供法では、金融サービス仲介業が創設された。仲介業者の1つの登録で銀行、ローン、証券、保険サービスを一括して媒介(仲介)することが可能となる(仕組預金、非上場株、デリパティブ取引などは対象外)

金融商品取引法

金融商品取引法は、投資性のある金融商品を取引する際の利用者保護と、透明で公正な市場づくりをめざしたもの

対象は有価証券・先物取引、一定のデリパティブ取引、スワップ取引、仕組み貯金や外貨預金など幅広い

- 対象者が特定投資家(プロ)か一般投資家(アマ)かによって、保護ルールに差がある

- 金融商品取引業者は登録制

- 行為ルール

- 適合性の原則(顧客の知識、資産状況、目的に沿わない商品を勧誘してはならない)

- 断定的判断の提供による勧誘の禁止

- 損失補てんの禁止

- 書面交付義務

犯罪収益移転防止法

金融機関に対して顧客の本人確認を義務付ける法律。マネーロンダリングやテロ資金の供与の防止が目的

- 以下の場合に本人確認が必要

口座開設時、10万円を超える送金、200万を超える大口現金取引 - 代理人を通じて取引する場合は、本人と代理人の本人確認が必要

- 本人確認の書類は、免許証、パスポートなど(有効期限のない書類は6ヶ月以内に作成されたものであること)

- 取引記録は、取引日から7年間保存する義務がある