独学で学ぶFP2級|金融資産運用編(3)

FP2級の学習(独学)に役立つ無料テキスト(教科書)を作成しました。このテキストはFP2級試験の幅広い範囲を網羅しており、効果的な学習の参考資料として活用できます。ぜひ、FP2級合格のために役立ててください。また、記事には、独自の試験対策コメントも入れていますので参考にしてください。

FP2級試験範囲を順に進めていきます。この記事では以下を取り上げます。

- 債券投資(1)基礎知識

- 債券投資(2)利回り

- 債券投資(3)種類

- 債券投資(4)リスク

債券投資(1)基礎知識

債券とは

債券とは、国や地方公共団体、企業などが資金調達のために発行する借用証書

発行社が国であれば国債、地方公共団体であれば地方債、企業であれば社債と呼ぶ

一般的に、債券を購入すると、利息日に利子が支払われ、償還日に額面金額が払い戻される

債券に関する用語

額面金額

債券の券面上に表示された金額。満期時には、額面金額が払い戻される

発行価格

額面金額100円に対しての発行時の価格。

100円超で発行される場合をオーバーパー発行、100円未満で発行される場合をアンダーパー発行、100円で発行される場合をパー発行という

表面利率

額面金額に対して支払われる利子の割合(利率)。クーポンレートと呼ぶ

クーポンレートは、信用度の高い発行体の場合は低く、信用度が低い場合は高くなる傾向がある

償還期限

額面金額が償還される期日。額面金額が払い戻される

債券の取引

取引所取引 取引所での売買。上場債のみ

店頭取引 店頭での相対(金融機関と顧客の1対1)取引。すべての債券が対象

債券投資(2)利回り

債券の利回り

利回りの計算には、応募者利回り、最終利回り、所有期間利回り、直接利回りの4つがある

債券価格と利回りの関係

債券価格↗️ 利回り↘️

債券価格↘️ 利回り↗️

債券価格と利回りの関係例です

100円で2円の利息が得られる債券を購入した場合は金利は2%です。ここで、債券価格が上昇して200円になっても2円の利息であれば、金利に換算すると1%となり金利は下がることになります(つまり、利回りが低下する)

応募者利回り

$

応募者利回り(\%) = \frac{利率+\frac{償還価格(100円)- 発行価格}{償還期限}}{発行価格} \times 100

$

最終利回り

$

最終利回り(\%) = \frac{利率+\frac{償還価格(100円)-買付価格}{残存期間}}{買付価格} \times 100

$

所有期間利回り

$

所有期間利回り(\%) = \frac{利率+\frac{売却価格-買付価格}{所有期間}}{買付価格} \times 100

$

直接利回り

$

直接利回り(\%) = \frac{利率}{購入価格}\times 100

$

試験対策として、計算が必要となる問題が結構出題されていますので、それぞれの計算はできるようにしましょう

応募者利回り、最終利回り、所有期間利回りは基本的に同じ式。用語はそれぞれ異なりますが、結局、利率・売った価格・買った価格・保有していた期間の4つを使って計算するところは同じです

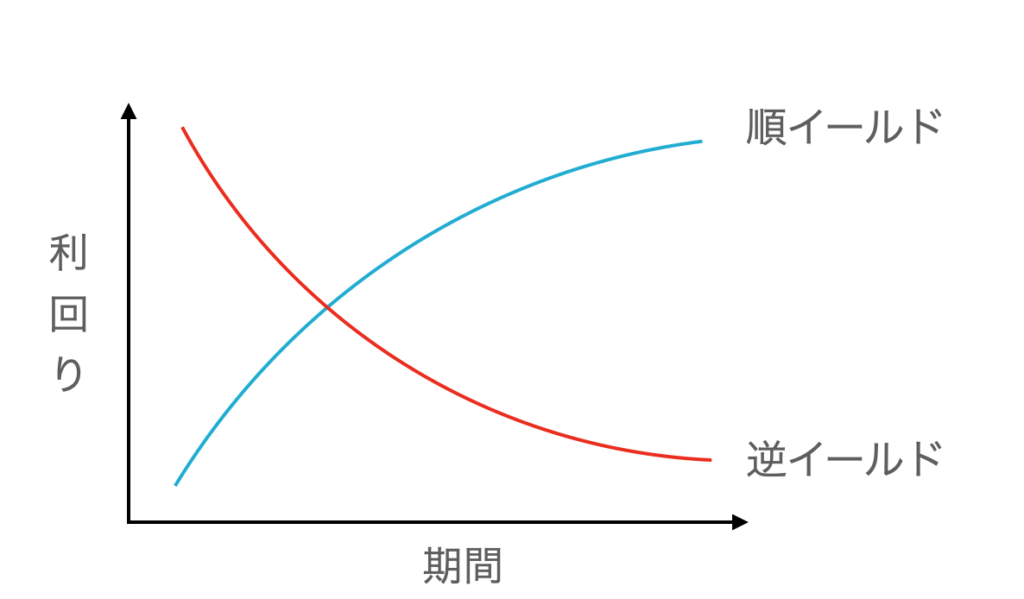

イールドカーブ

イールドカーブとは債券の残存期間と利回りの関係を示す曲線のこと

短期の債券よりも長期の債券の利回りが高い場合(右肩上がり)は、順イールドと呼び、

短期の債券よりも長期の債券の利回りが低い場合(右肩下がり)は、逆イールドと呼ぶ

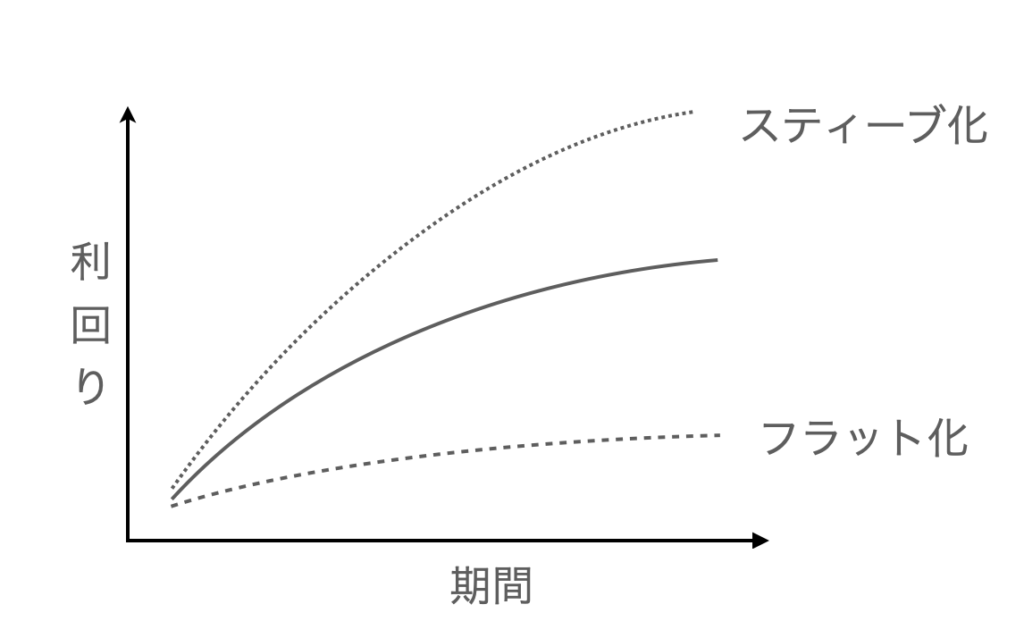

また、イールドカーブの傾きが急になることをスティーブ化、イールドカーブの傾きが緩やかになることをフラット化と呼ぶ

債券のデュレーション

債券に投資した資金を回収できるまでの平均期間をデュレーションと呼ぶ。一般的に、利率が同じであれば、残存期間の長い債券はデュレーションは長くなる

デュレーションのもう1つの意味は、「債券価格の変動性を示す尺度」という意味がある。金利変動に対して債券価格の変動が大きくなるほど、デュレーションは大きくなる

基本的に、デュレーション(平均回収期間)が長い債券は、期間中に金利変動が発生する可能性が高いため、金利リスクは高くなる

試験対策としては、デュレーションには2つの意味があるというより、2つの側面がある(2つの見方がある)と考えた方がしっくりきます。

債券投資(3)種類

債券の種類

発行体による分類

国債 国が発行

地方債 地方公共団体が発行

社債 企業が発行

利子が付くかどうかでの分類

利付債

利子を受け取ることができる債券

割引債

利子を受け取れない代わりに額面から利子相当を割り引いて発行される債。ゼロクーポン債とも呼ばれる

国債

国債

国が発行する債券。信用度はすべての債券の中で最も高い。原則として半年ごとに利子が受け取れる。額面は5万円以上、5万円単位(個人向け国債は1万円以上、1万円単位)

- 満期期間が異なる中期国債(2年、5年)、長期国債(10年)、超長期国債(20年、30年、40年)、割引国債などがある

- 発行数は10年満期の長期国債が最も多い

- 長期国債(10年)の利回りは、住宅ローンなどの長期金利の指標となっている

個人向け国債

個人向けに発行される国債。3年満期、5年満期、10年満期の3種類がある。特徴は以下の表の通り。

| 固定3年 | 固定5年 | 変動10年 | |

| 償還期限 | 3年 | 5年 | 10年 |

| 金利 | 固定金利 | 固定金利 | 変動金利 |

| 利率 | 基準金利ー0.03% | 基準金利ー0.05% | 基準金利×0.66% |

| 最低補償利率 | 下限金利 0.05% | ||

| 購入単位 | 額面1万円以上、1万円単位 | ||

| 発行 | 毎月 | ||

| 利払い | 半年ごと(年2回) | ||

| 中途換金 | 購入から1年経過後 額面金額+経過利子ー直近の2回分の利息相当額(税引後) | ||

試験対策として、中途換金は2回の利息相当額が引かれるので2回の配当を受け取った後、つまり1年経過後からしかできないわけです

転換社債型新株予約権付社債(CB)

転換社債型新株予約権付社債(CB)は、あらかじめ決められた条件で株式に転換できる権利のついた債券。株式に転換できる価格が設定されており、期間内であれば株式に変換することができる。

仕組債

仕組債は、オプションやスワップなどのデリバティブ(金融派生商品)を利用することで、一般的な債券にはない「仕組み」を持つ債券。普通の債券と比較して金利が高めに設定されることが多いがリスクも高め

デュアルカレンシー債

払込、利払い、償還が異なる2種類の通貨(一般的には、払込と利払いが同じ通貨で、償還通貨が異なる)で行われる債券。発行体が期限前に償還できる期限前償還条項や、為替が一定水準を超えた時に繰上償還するトリガー条項が付いているものもある

債券投資(4)リスク

債券価格の変動要因

債券の市場価格は、将来の市場変化の予測に基づいて形成されている。このため、将来金利が上がりそうであれば、債券価格は下落すると予測し、市場価格が形成される。

額面(100円)に対する利率が一定で考えた場合、債券価格が下落すると利回りが上昇し、債券価格が上昇すると利回りは下落する

| 要因 | 債券価格 | |

| 金利 | 上昇 | 下落 |

| 下落 | 上昇 | |

| 海外金利 | 上昇 | 下落 |

| 下落 | 上昇 | |

| 景気 | 拡大 | 下落 |

| 後退 | 上昇 | |

| 為替 | 円高 | 上昇 |

| 円安 | 下落 | |

| 物価 | インフレ | 下落 |

| デフレ | 上昇 | |

債券価格は、基本釣り合うように変化します。例えば、金利が上昇した場合は、上昇した金利と債券の金利が釣り合うように債券価格が変化(下落)することになります。

試験対策としては、覚えるよりも「どうしてそう動くのか?」を理解しましょう

リスクの種類

債券のリスクの種類には以下のようなものがある

価格変動リスク

市場金利の変化により、債券価格が変動するリスク。長期債・低金利(低クーポン)ほど価格変動が大きい(デュレーションが長いほど変動が大きくなる)

流動性リスク

市場の取引量が減り、売りたくても売れないリスク

デフォルトリスク(信用リスク)

債券の利子・元金が支払い不能になるリスク。格付けの低い債券ほどデフォルトリスクは高い

途中償還リスク

償還期限前に繰上償還されるリスク

カントリーリスク

外国債券の場合、国の政治や経済の変化によるリスク。一般的に新興国はリスクが高い

債券の格付け

債券の安全性の目安となるのが債券の格付け。AAA、AA、・・・B、CCC、CC,Cといったアルファベットで格付けされており、発行体の信用度を示している

格付けが高いほど利回りは低いがリスクも低く、格付けが低いほど利回りが高いがリスクも高い。BBB以上を投資適格債、BB以下を投資不適格債(ジャンク債、ハイ・イールド債)という

格付けは民間の格付け会社が行なっている