NISA|家族(夫婦)間の贈与による脱税に注意

2024年から新しいNISAが始まり、投資を始めた方も多いと思います。夫婦でNISAを行うと1人が360万まで投資ができるので、2人で720万までNISA口座を使った投資ができます。ただ、片方が働いていて、もう片方が専業主婦(主夫)の場合、贈与税に注意する必要がありますので、この記事でまとめてみました。

贈与とは

贈与とは

民法では、「当事者の一方が自己の財産を無償で相手に与える意志を示し、相手が受託することによって効果を生じるもの」と定義されています。

具体的には、現金や不動産、有価証券、その他様々な財産が贈与の対象となります。

注意すべきなのは、配偶者間であっても生活費や教育費として必要な都度直接充てられるもの以外は「贈与」に含まれることがあることです。

投資する資金の場合、夫婦間でのお金のやり取りであっても贈与となり贈与税の対象となることがあるので注意が必要です。

贈与税について

贈与税とは、贈与に対する税金です。

投資資金のやり取りが贈与税の対象となると、一定の贈与性が発生します。

贈与税は、贈与を受けた側が支払う税金で、年間110万円を超える贈与が対象となります。

贈与税は、贈与の金額が大きくなるほど税率が高くなります。例えば、NISAの上限の360万円を配偶者に贈与した場合、360万円ー110万円で250万円が課税対象となります。この場合のおおよその贈与税の税額は27万5000円になります。

NISA口座での運用の注意点

「せっかくだから夫婦のNISA枠を有効に活用したい」と考える方も多いかと思います。ただ、投資資金のやり取りは夫婦間であっても贈与税の対象となる可能性があることをに注意しなければなりません。NISAの非課税メリットをうまく活用するには、この点にも注意が必要になります。

夫(妻)の収入で妻(夫)のNISA口座で運用する場合

先ほど説明したように、たとえ夫婦間であっても、投資資金のやり取りは贈与税の対象となる可能性があります。

資産を増やすために運用するのに、贈与税が取られてしまっては元も子もありません。この点について注意する必要があります。

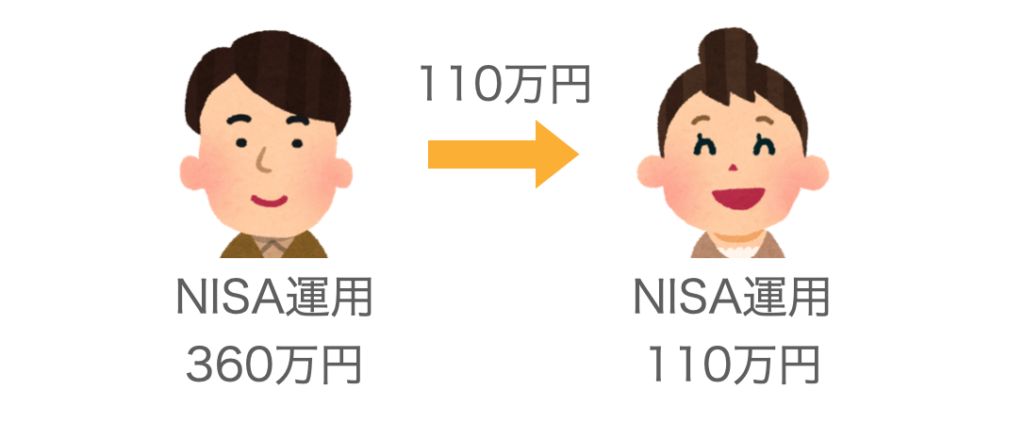

お勧めは、贈与による運用は110万の範囲で投資を検討することです。贈与税では、1年間に110万円までの基礎控除があるので、この範囲であれば贈与税がかかりません。

配偶者に贈与してNISA口座で運用する場合は、配偶者は110万円以内での運用を検討しましょう。

NISA枠を最大限に使いたい場合は、共働きの場合や、パートの場合は、お互いの収入から投資に回して、生活費を出し合う(あるいは一方が出す)方がよいかも。

注意点

以下の点に注意しないと、贈与として認められない可能性があります。注意しましょう。

口座の管理・運用者

NISA口座は、個人名義で開設・管理・運用するべきものです。もし、配偶者名義の口座であっても、実態として夫が管理・運用をしていた場合には贈与とはみなされない可能性があります。この場合、夫が亡くなった時に相続税が課される可能性が高くなります。

配偶者本人が管理していることをはっきりさせるために、証券口座のIDやパスワードは贈与を受けた人が管理すべきです。

贈与の証拠を残す

夫婦間での贈与が発生した場合、贈与税の対象とならないためには、適切な証拠を残すことが重要です。例えば、贈与契約書を作成し、双方が署名することで、贈与の意思と金額を明確にしておく方がよいです。

まとめ

以上、夫婦でNISA口座で資産運用をする場合の注意点について解説しました。妻が夫の収入でNISAで資産運用する場合など、運用資金の受け渡しが贈与とみなされる可能性がありますので注意しましょう。