私自身が早期退職する前に検討した、お金に関するチェック項目

早期リタイアを考えている方々の中には、「早期リタイアメント」が実現可能か不安を感じる方も多いと思います。そこで、ここでは早期リタイアを検討している人が押さえておくべき、お金に関する要点について説明します。

私自身も早期退職を検討する前に、これらの要点をチェックし、確認しました。自身の状況に合わせて計算を行い、準備を進めることをおすすめします。

将来受け取れる年金額を確認しておくことは重要です。そのためには、毎年誕生月に届く「ねんきん定期便」をチェックする方法と、「ねんきんネット」にログインしてシミュレーションを試す方法があります。

50歳を超えると、ねんきん定期便に記載される見込み額は、現在の状況が60歳の誕生月まで継続し、保険料が納められると仮定して計算されます。したがって、早期リタイヤ、転職、役職定年などにより給与が減少した場合、実際に支給される額は減少する可能性があります。

早期リタイヤを検討する際には、「今辞め、収入がゼロになった場合にどれだけの年金がもらえるか」を計算しておくことが重要です。

日本年金機構の「ねんきんネット」を使用すると、これまでの納付履歴に加えて「設定した条件」を考慮し、将来の年金受給額を見積もることができます(「ねんきんネット」による年金見込額試算)。

これを利用すれば、将来の働き方を考慮した年金の試算が可能です。ねんきんネットにアクセスするだけで使えるので、ぜひ試算してみることをおすすめします。

私も、退職前に「退職して無職になった場合」の見積もりを行いました(退職後は、国民年金保険を払う場合の見積もりをしました)

自身の支出額を把握することは、早期リタイヤを考える上で非常に重要です。実際、これなしでは早期リタイアメントは難しいでしょう。なぜなら、退職後の生活に必要な資金を正確に計算できなければ、実行が難しいからです。

家計簿をつけている方々は、すでに支出を把握しているかと思います。しかし、まったく把握していない方々は、まず「毎月の収入に対してどれだけ使ったのか」を把握することから始めましょう。

これは実は比較的簡単に行える作業です。給与の振り込み、キャッシュカードの利用、公共料金の引き落とし等が1つの銀行口座で行われている場合、毎月の給与受け取り日と、次回の給与受け取り日前の口座残高をチェックします。この差額がその月に使った費用の近似値になります。

特別な支出がない月であれば、これが1ヶ月のおおよその生活費となります(数ヶ月分を記録すれば、さらに正確なデータを得られます)。

かなり大まかな方法かもしれませんが、何も把握していないよりは何歩も前進しています。

私は、メインの銀行口座の支出と、メインのクレジットカードの履歴で支出額を把握していました。

支出に加えて、預貯金、株式、不動産(投資目的)などの資産も把握しておくことが不可欠です。

特に投資を行っている場合、資産が年率3%などで増加を想定することも重要です。これを考慮することで、将来の資産状況を予測しやすくなります。

また、早期退職後に独立して自営業(フリーランス)に転身する、転職する、アルバイトをするなど、新たな収入を見込んでいる場合は、収入見込み額を考慮に入れるべきです。特にフリーランスを考えている場合、収入が安定するまでの期間を考慮して収入の予測を立てることが大切です。

予測は、原則的に楽観的すぎず、悲観的すぎずが望ましいですが、リスクを懸念する場合はやや悲観的な予測を採用することも検討すべきです。

とりあえず、資産額を把握しておくことは絶対的に重要です。支出と資産の情報を持っていれば、手元の資金で何年間生活できるかを把握できます。もし、手持ち資金で100歳まで生きられるのであれば、仕事をしなくても死ぬまで大丈夫ということになるでしょう(もしかしたら、100歳を超えて生きているかもしれませんが)。

流行りのFireは、資産額(利息あり)と支出がバランスすることで、資産をほぼ減らさずに早期リタイヤを目指すものです。

意外と忘れがちなのが、社会保険の費用です。無職でも、国民健康保険への加入が必要であり、国民年金の保険料および住民税の支払いも不可欠です(国民年金の保険料については、支払いを一時猶予することも選択できますが、その場合、将来の年金受給額が減少することに留意が必要です)。

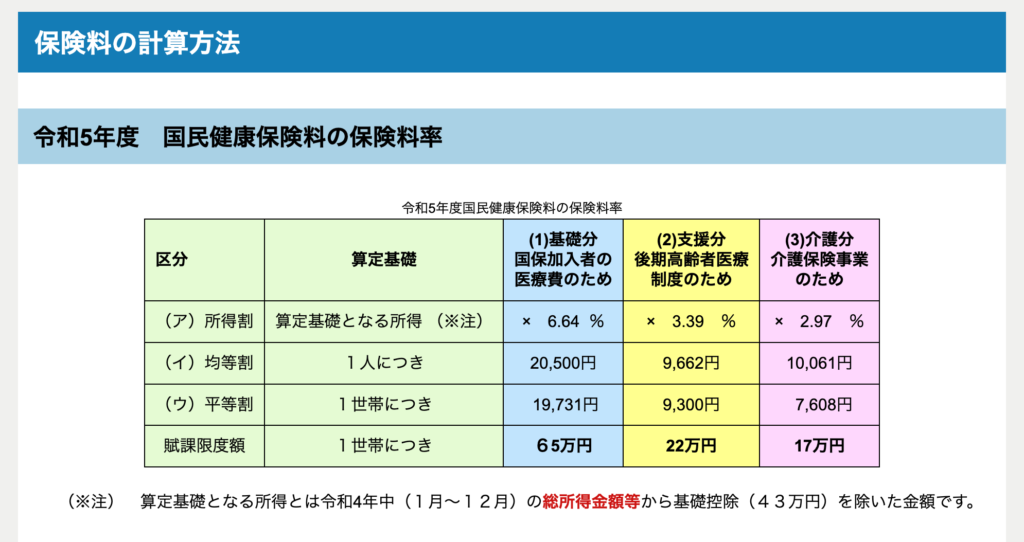

なお、国民健康保険の料金は、市町村ごとに異なるため、自身の居住地の市町村ごとの金額を確認する必要があります。

国民健康保険は家族構成でも額が変わります

私の住んでいる地域では、市町村のウェブサイトに概算を計算できる表が提供されており、それを利用して見積もりを行うことができました。おそらく、多くの市町村では、同様の情報がウェブサイトで提供されていると思われますので、自身の居住地の自治体のウェブサイトを検索してみてください。

自分も調べてみましたが、結構な額になります。

以下は福岡市の国民健康保険料の保険料率の表です。

住宅ローンやクレジットカードの返済残高(特にリボルビング払いに注意が必要です)など、返済しなければならない債務がある場合、その残高を把握しておくことが大切です。

これを見逃すと、「早期退職して支払いができなくなった」といった状況に陥る可能性があるため、きちんと把握しておく必要があります。

理想的には、早期リタイヤを検討する前に、これらの債務を完済しておくことをお勧めします。

私の場合は、早期退職時にはローン残高はありませんでした。

子供がいる場合、早期リタイヤを検討する際には子供にかかる費用に十分な注意が必要です。

子供にかかる費用は、一般的には大学卒業までに公立学校では約1000万円、私立学校では約2500万円程度かかると言われています。しかし、これ以外にも、習い事、塾、部活動などの追加費用を考慮しなければなりません。さらに、子供が独立するまでの生活費や、将来の結婚式の費用なども考慮に入れるべきです。

FPの立場の意見として言えることは、子供がいる場合、子供が独立するまでの間は早期リタイアメントを検討することは慎重に考えるべきだということです。もし、現職を辞めたい場合は、安定した収入を持続できる転職などの選択肢を検討し、子供に必要なサポートを維持できるように計画を立てることが重要です。

以上のチェックを行い、資金面で不安がある場合は、「早期リタイヤは一旦待つことも検討すべき」です。資金計画が不十分な場合、早期リタイヤは成功する可能性が低くなります。

もし現在の職場に不満があるか、転職を検討している場合は、再就職やセミリタイヤ(アルバイトなどで不足分を補う)を考えるべきです。50代を超えると転職が難しいと言われることもありますが、条件次第では選択肢は広がることもあります。セミリタイヤであれば、ウーバーイーツなども選択肢に入ってくるかもしれません。

リタイヤメントを検討する場合、財務面をしっかりと計画し、家族の幸福も考慮に入れましょう。ファイナンシャル・プランナーなどの専門家からアドバイスを受けることも検討すべきです。

退職前にクレジットカードは作っておく

退職すると、クレジットカードの申し込みにおいては入会審査で不利になる可能性が高いです。なぜなら、安定した収入がなくなるため、審査に通過する難しさが増すことがあるからです。

したがって、退職前にクレジットカードを取得しておくことをお勧めします。さらに、クレジットヒストリーを構築するためにも、普段からクレジットカードを利用しておくことが重要です。ただし、この際には返済に滞りがないように十分に注意してください。

退職前からクレジットカードを保有し、積極的に利用することで、無職になった後もクレジットカードの利用が継続できる可能性が高まります。

デビットカードという選択肢もある

クレジットカード以外にも、Visa、JCB、MasterCardなどの国際ブランドがついたデビットカードを選択肢として検討することできます。

デビットカードは、銀行口座と紐づいており、利用代金は支払いと同時に銀行口座から引き落とされる仕組みです。デビットカードに関しては、基本的に発行時の審査がないため、銀行口座さえあれば容易に取得できます。

ただし、デビットカードを利用する際には注意が必要です。一部のサービスに制限があることがあり、例えばETCカードが発行できない場合もあります。

それ以外の点では、普通のクレジットカードと同様に利用できるのでクレジットカードの代わりにデビットカードというのは使い方次第では十分可能です。

私も、デビットカードを所有しています

1回で支払うなら、クレジットカードとあまり違いはないですよね

退職して定期収入がなくなると、手持ちのお金で支払うことになるので、分割払いのメリットってあまりないですしね。