給与所得控除の現行制度と改正の影響予測|FP兼データサイエンティストの視点でシミュレーション

給与所得控除の改正が検討されており、控除額の見直しにより税金の増加が予想されています。本記事では、給与所得控除の2020年1月の改正前と現行の制度について整理し、所得に対する控除額の変化を詳しく解説します。

さらに、FP(ファイナンシャルプランナー)兼データサイエンティストの視点から、給与所得控除の改正による影響をシミュレーションし、結果のグラフを通じて具体的な影響を考察しました。給与所得控除に関心のある方や改正の影響を知りたい方は、ぜひ読んでみてください。

給与所得控除とは

給与所得控除とは、所得税の計算で、給与等の収入金額から差し引かれる控除のことです。

自営業者などの事業所得者は、所得税の計算の時に収入から交際費などを必要経費として差し引くことができます。しかし、サラリーマンには収入から経費を差し引く制度はありません。

一応「給与所得者の特定支出控除」と言う制度もありますが、かなり使いにくいものとなっています。

必要経費の差引の代わりに、給与収入に応じて「経費相当分」を差し引く制度が、給与所得控除になります。

課税対象となる給与所得の計算は、以下のようになります。控除分だけ課税される金額が減るので、結果として税金が少なくなると言う計算になります。

給与所得=給与収入−給与所得控除

給与所得から、基礎控除、配偶者控除、生命保険料控除などが引かれて課税所得が計算されるので、実際はさらに課税対象額は小さくなります。

ここでは、2019年までの給与所得控除と、2020年からの給与所得控除を比較してみます。まず、それぞれの控除額と違いについて説明し、その後グラフを使って比較したいと思います。

ところで、給与所得控除は、2012年は上限245万円だったのが、この10年で2回改正されて現在は195万円と約50万円少なくなっています。

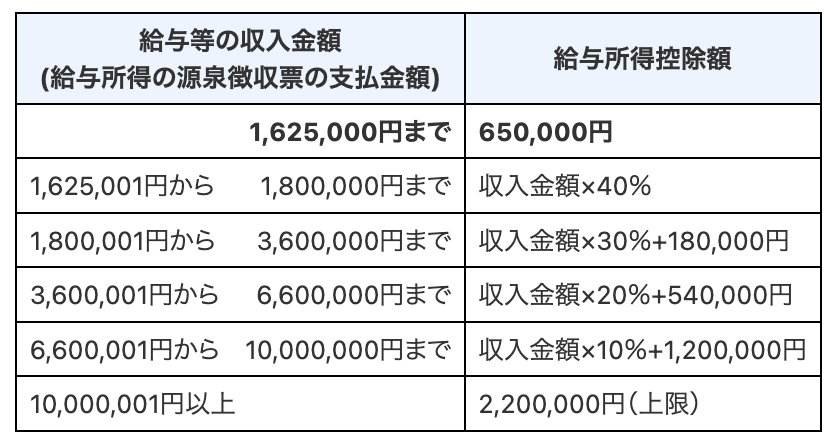

2019年までの給与所得控除

2019年までの控除額は、65万〜220万までの控除額で、給与収入によって以下のように計算されていました。

例えば、給与収入が300万円なら、以下のように計算されます。

300万円*30%+18万円=108万円

300万から108万が差し引かれるので、給与所得は192万円になります。

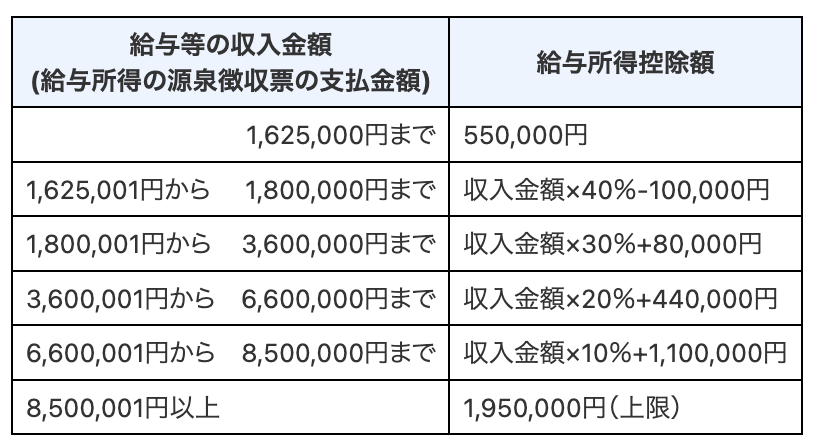

現行の給与所得控除

2020年1月以降の給与所得控除は、55万〜195万円の控除になります。このとき基礎控除が10万増えたので、実質的には、65万〜205万の範囲に変更になったと考えることもできます。下限は同じで、上限が低くなった感じです。

子育て・介護世帯については「所得金額調整控除(No.1411 所得控金額調整控除)」もできたので、そちらを加味するとまた違います。複雑化しています。

両者を視覚的に比較してみる

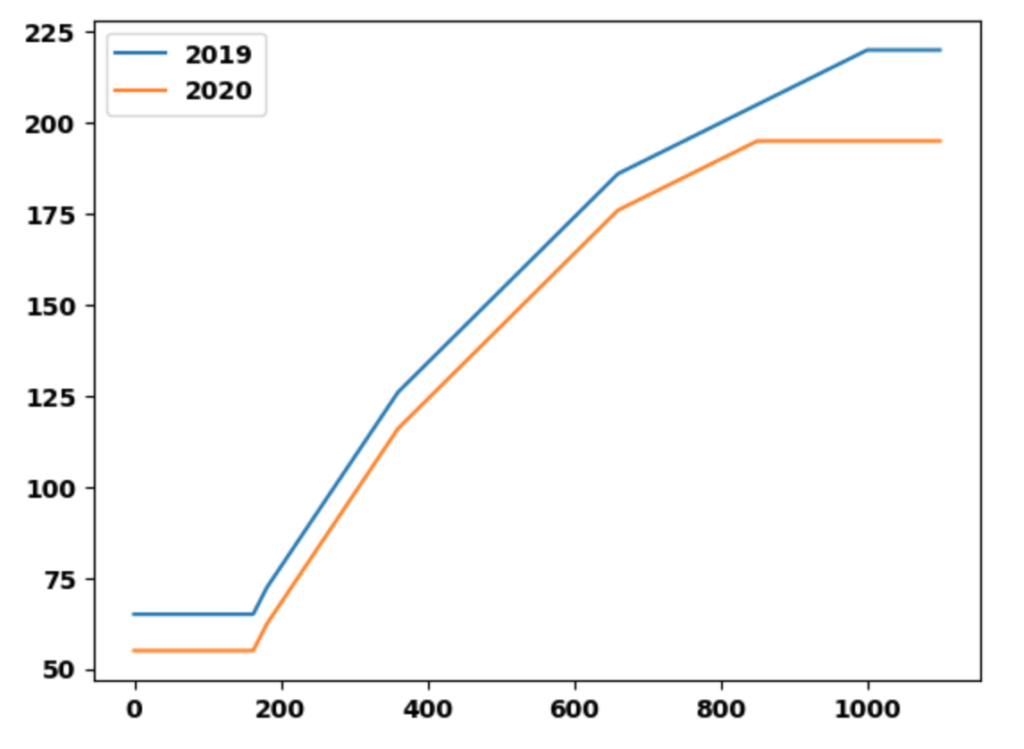

2020年1月の改正前と改正後の給与所得控除の額の違いを、グラフ化してみました。

まず、グラフの見方を説明します。横軸が給与等の収入額で、縦軸が給与所得控除額です。

2019年以前が青線で2020年以降がオレンジ線です。例えば、給与が400万円の場合の控除額を見たければ、横軸400のグラフの縦軸の値を見れば良いです。

これを見ると、2020年1月から給与所得控除が下がっていることがわかります。

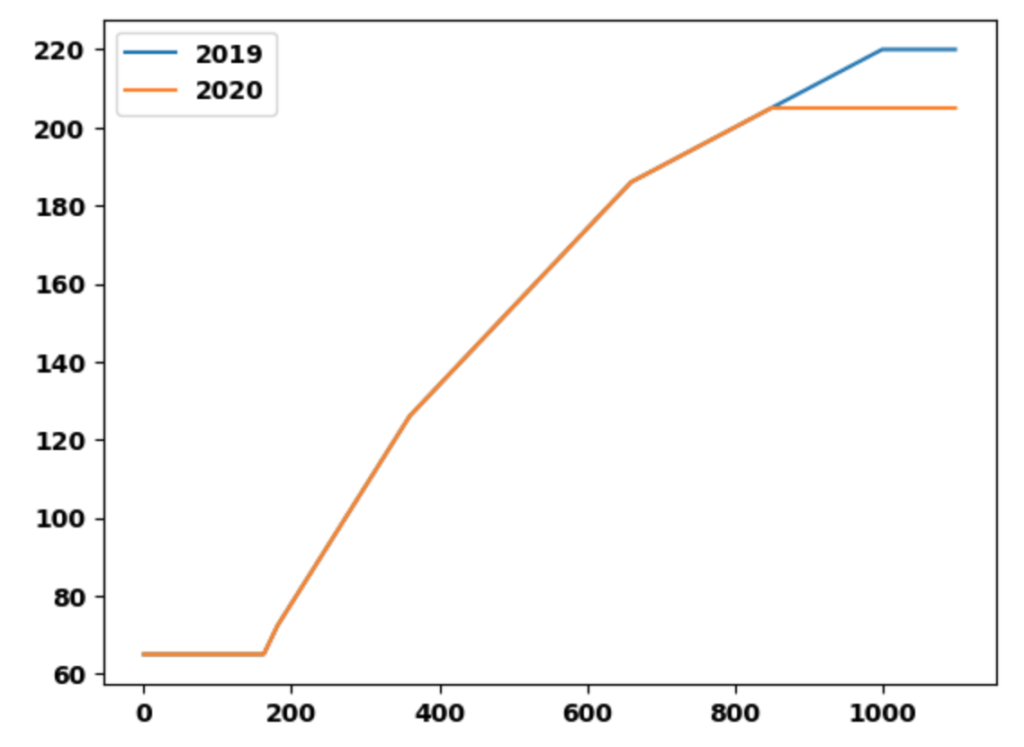

ただ、この改正に合わせて基礎控除が38万から48万円に10万円アップしていますので、それを加味すると次のグラフになります。こちらを見ると、年収が850万をこえると控除額が減っていることがわかります。この控除が減った分が税額の増加につながります。

以上のように2020年の改正では、サラリーマンにとっては、給与が高い人だけが影響を受ける改正でした。

グラフだと、850万を超えているひとだけ影響を受けることが一目でわかるかと思います。影響の出る層が少なかったので、気にしない人も多かったのではないでしょうか。

以前は1000万以上だった気がしますが、高所得者がいつの間にか850万という認識に変わっているように感じます。

給与所得控除が引き下げられた場合に、どのような影響が出るか私のファイナンシャルプランナー×データサイエンティストというスキルを活かしてシミュレーションしてみました。

シミュレーションの前提条件

今回は、給与の額に関わらず控除計算のパーセント(%)の部分がカットされるという想定で計算を行いました。例えば「1,625,001円から1,800,000円まで」の40%が5%カットされると35%になるといった計算です。

上記のように計算すると、全部の給与収入層で、一律控除が削減される状態をシミュレートすることができます。

また、2020年以降の-10万円はそのままにし、下限も同率カットされる前提としました。これで計算し直した給与所得控除のテーブルは以下になります。

5%カット

| 給与等の収入金額 | 給与所得控除額 |

| 1,625,000円まで | 522,500円 |

| 1,625,001円から1,800,000円まで | 収入金額 x 35% – 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 x 25% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 x 15% + 440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額 x 5% + 1,100,000円 |

| 8,500,001円以上 | 1,525,000円(上限) |

10%カット

| 給与等の収入金額 | 給与所得控除額 |

| 1,625,000円まで | 495,000円 |

| 1,625,001円から1,800,000円まで | 収入金額 x 30% – 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 x 20% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 x 10% + 440,000円 |

| 6,600,001円以上 | 1,100,000円 |

15%カット

| 給与等の収入金額 | 給与所得控除額 |

| 1,625,000円まで | 467,500円 |

| 1,625,001円から1,800,000円まで | 収入金額 x 25% – 100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額 x 15% + 80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額 x 5% + 440,000円 |

| 6,600,001円以上 | 770,000円 |

赤い文字が変化した額です。15%カットされると流石にインパクトが大きそうです。

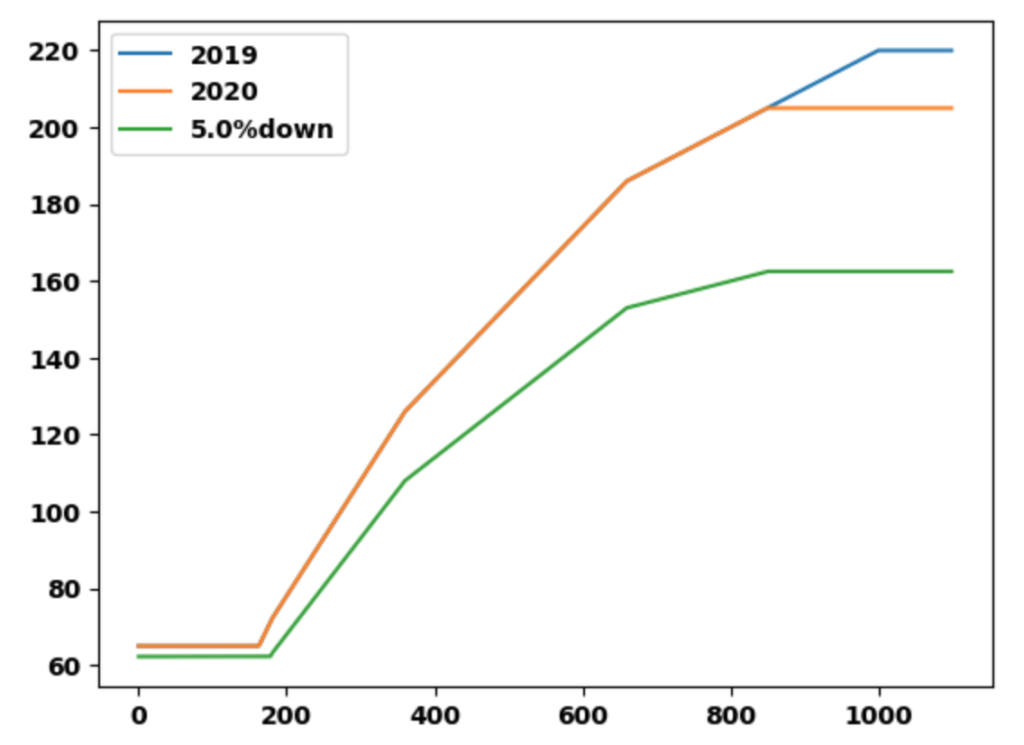

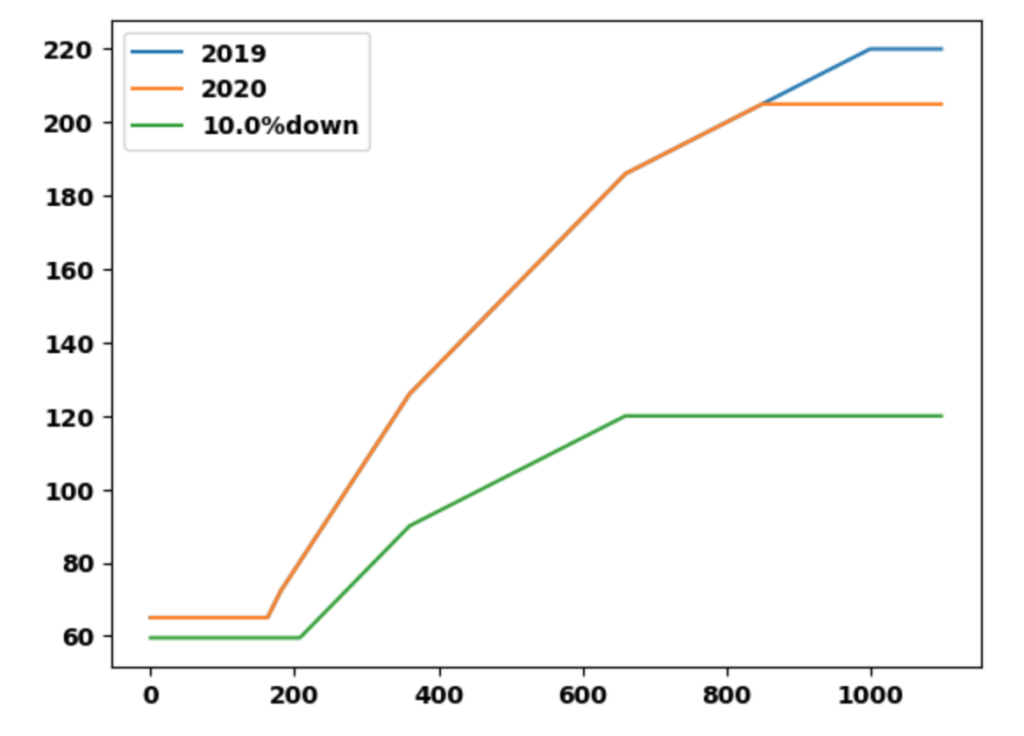

シミュレーションによる影響のグラフ化

まずは5%、10%、15%カットでシミュレーション

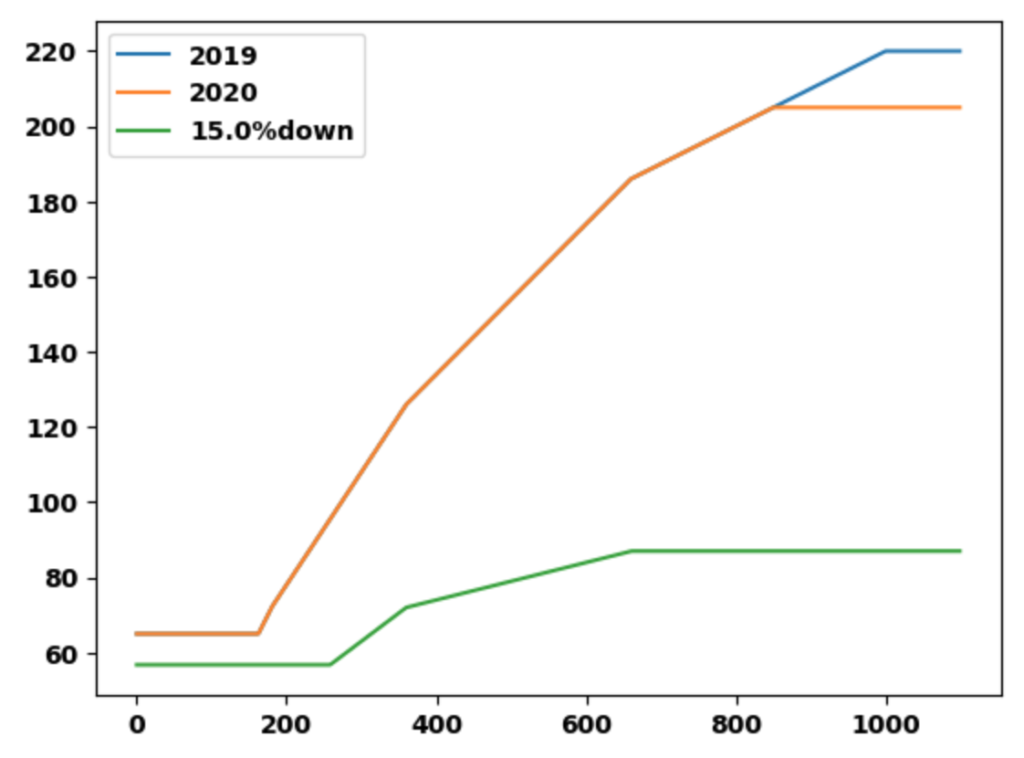

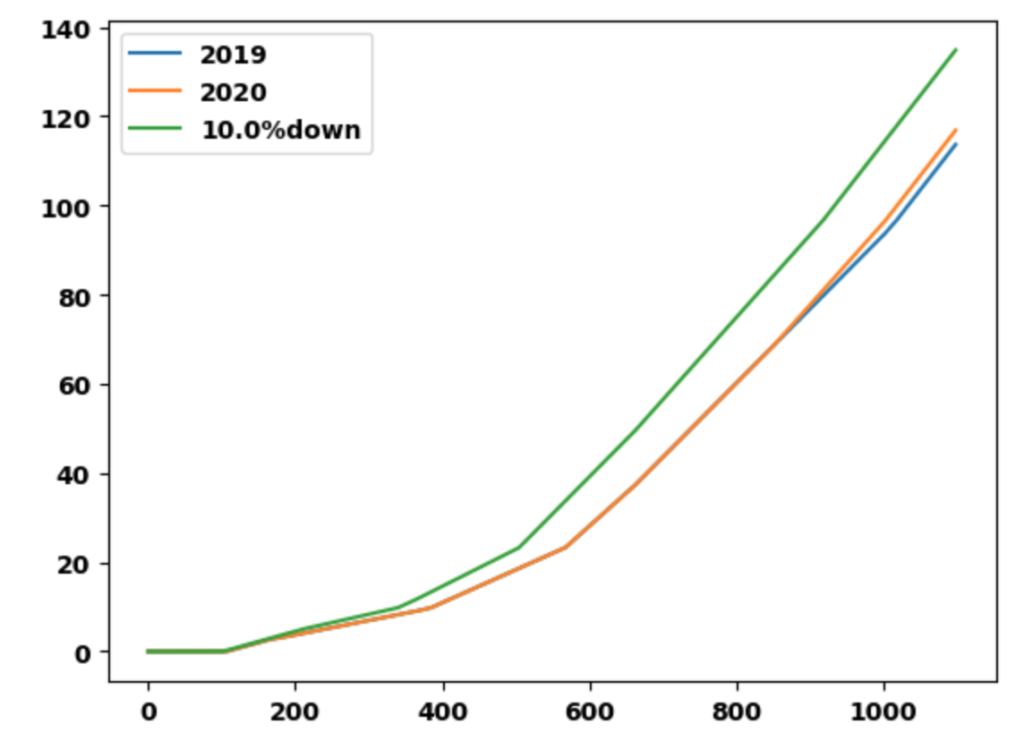

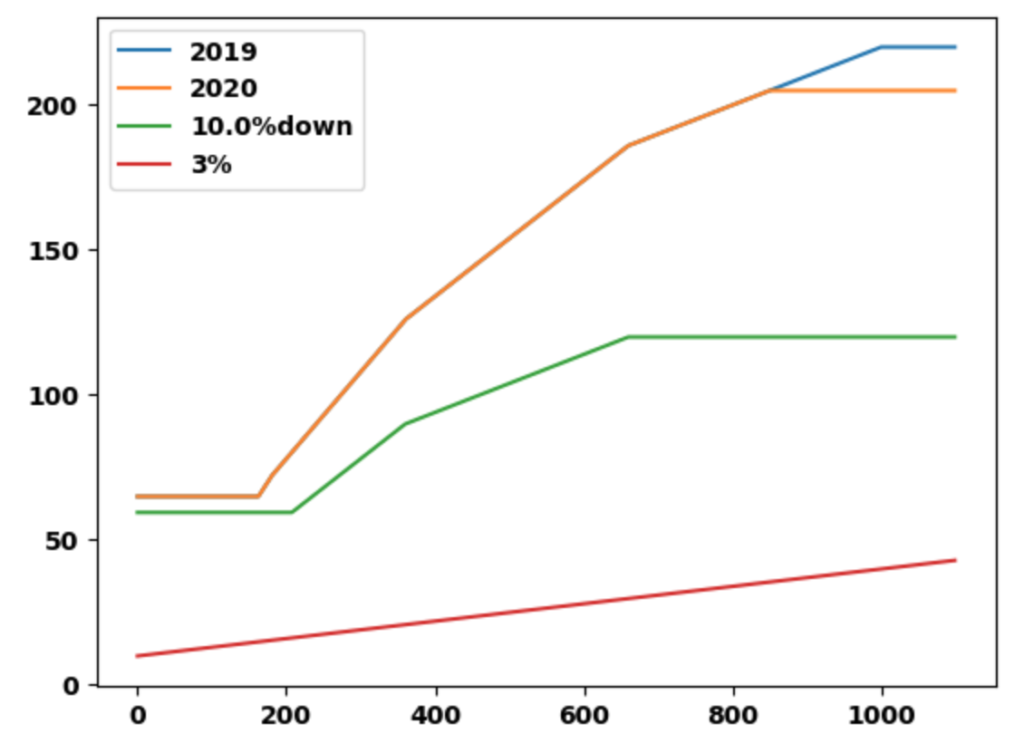

表だとよくわからないので視覚的にわかりやすいようにグラフにしてみました。青線が2019年まで、オレンジ線が現行、緑線が下がった場合の想定です。5%、10%、15%ダウンそれぞれグラフ化しています。

横軸は給与等の収入額で、縦軸が給与所得控除額になります。

- 2019(青)が、2020年より前の控除額

- 2020(オレンジ)が2020以降の控除額

- 緑が5%、10%、15%ダウンした場合の控除額(シミュレーション)

- 横軸(→)が給与収入額、縦軸(↑)が給与所得控除額

グラフの直感的な見方です。オレンジ線と緑線の差が控除額の差です。これに累進課税の税率をかけたら増税分に近い値になります。例えば、税額20%のゾーンにいる場合(所得330万円〜695万円未満)、差が50万ならおおよそ50万円×20%=10万円が増税されると考えることができます。

5%減っても結構インパクトがありそうです。このシミュレーションでは、例えば給与収入400万円で、控除が20万円少なくります。

10%ダウンすると、かなり大きいです。給与が400万円で、控除が40万円減ります。

15%になると、グラフを見ただけですごい差だと分かります。給与が400万円で60万円、1000万円では118万円控除額が減ることになります。

次のグラフは3つのグラフの真ん中の10%カットの場合の所得税の概算です。

基礎控除は加味していますが、社会保険料控除はザクっと8%、扶養控除はなしと想定しているので、大雑把な計算ですが、どれくらい増えるのかのイメージはつくかと思います。給与所得控除が-10%されると下記のグラフくらいの税金額になります

社会保険料控除と人的控除は、条件が多く、人によっても違うので、とりあえずの額で見積もりしました。とはいえ、傾向は見えるかと思います。

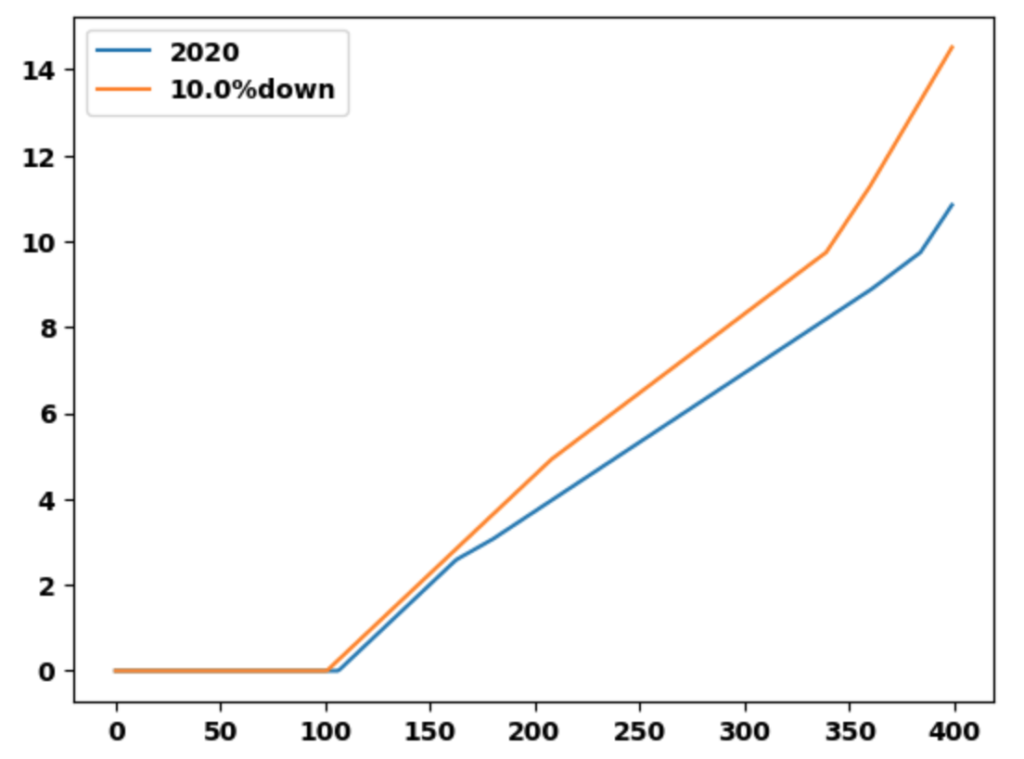

※グラフの縦軸は、税額に変わっていますので注意

0円〜400万円の部分を拡大してみました。100万くらいから徐々に差がついていく傾向が見えます。このシミュレーションでは、400万円ではオレンジと緑の線の差が結構ついている(=差額が大きい)ように見えます。。

また、給料が600万の場合、オレンジは20数万で、緑は40万なので、おおよそ20万弱の増税ということになるでしょうか。ラフなシミュレーションとはいえ、控除を10%下げるだけで結構な増税になるようです。

給与所得控除が減ると、住民税も増えるはずです(税率10%)

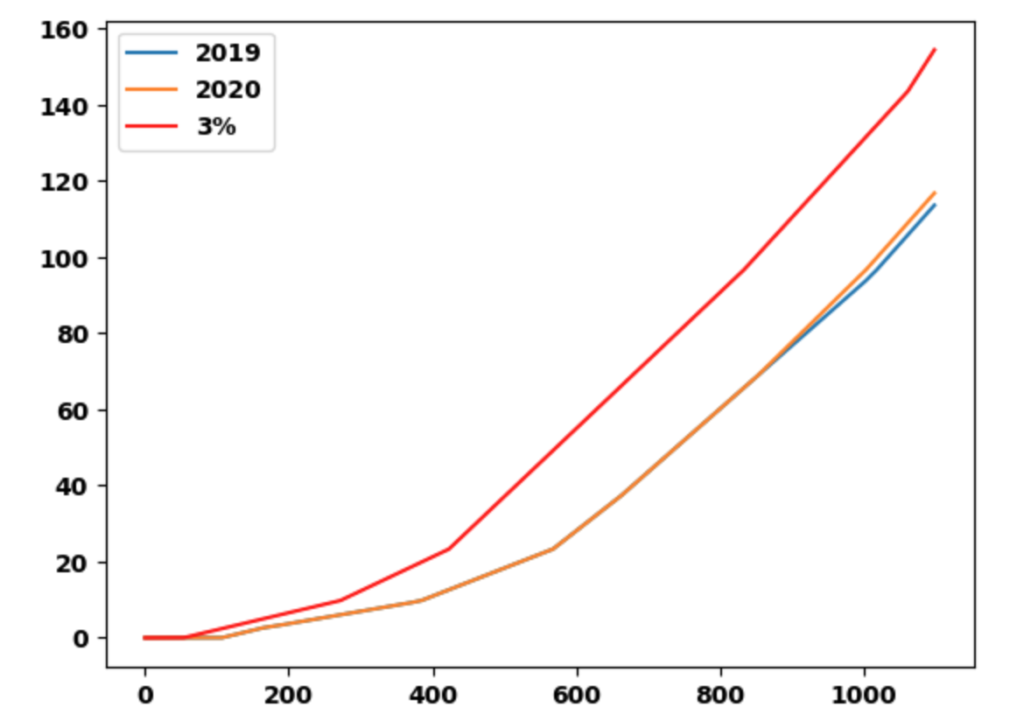

給与所得控除が3%になると想定した場合のシミュレーション

税制調査会(2023年6月30日)の資料では、以下のように書かれています。

また、給与所得控除によりマクロ的には給与収入総額の3割程度が控除されていますが、給与所得者の必要経費と指摘される支出は給与収入の約3%程度と試算されており、主要国との比較においても全体的に高い水準となっているなど、「勤務費用の概算控除」としては相当手厚い仕組みとなっています。

ということで、3%の控除額で試算してみました。グラフの赤い線が給与所得控除が3%のラインです(基礎控除+10万は加味)。グラフでみるとわかるように、先ほどシミュレーションした控除10%ダウンの緑のラインのはるか下に位置しています。これはかなり厳しいです。

先ほどと同様に、税額のシミュレーションもしています。年収400万円で、所得税は2倍弱になる感じでしょうか。

流石に、ここまで極端な改正はされないと思いますが、税制調査会の資料に書かれている3%をそのまま必要経費として給与所得控除とした場合はこうなります。

3%までなると、「給与所得者の特定支出控除」で必要経費を申請した方が良いレベルです。一斉に申請されると領収書のチェックとかで税務署パンクしそう。

まとめ

一律カットされた場合を想定してシミュレーションしてみました。いかがでしたか。個人的には結構なインパクトに見えます。

ただ、あくまでシミュレーションなので、実際に改正とは異なるはずです。ただ、控除が減った場合どうなるかを感覚的に理解できたのではないかと思います。

こんな感じでシミュレーションすると、色々見えてきます

改正後にどうなるかはわかりませんし、改正されないかもしれません。ただ、給与所得控除の見直しは、高所得者をターゲットにしたものではなさそうなので、全体に影響が出そうです。

サラリーマンに厳しい給与所得控除の制度変更でないことを祈るばかりです。