独学で学ぶFP2級|タックスプランニング(6)

FP2級の学習(独学)に役立つ無料テキスト(教科書)を作成しました。このテキストはFP2級試験の幅広い範囲を網羅しており、効果的な学習の参考資料として活用できます。ぜひ、FP2級合格のために役立ててください。また、記事には、独自の試験対策コメントも入れていますので参考にしてください。

FP2級試験範囲を順に進めていきます。この記事では以下を取り上げます。

- 所得税の申告と納付(1)源泉徴収制度

- 所得税の申告と納付(2)確定申告制度

- 所得税の申告と納付(3)個人事業主の青色申告制度

所得税の申告と納付(1)源泉徴収制度

源泉徴収とは

源泉徴収とは、会社が一定の税相当額を給与から天引きし、本人のかわりに納付することで確定申告を不要とする制度

原則として、源泉徴収された所得税は、給与などを支払った月の翌月10日までに会社が納付する

なお、過不足分等は年末調整で精算される

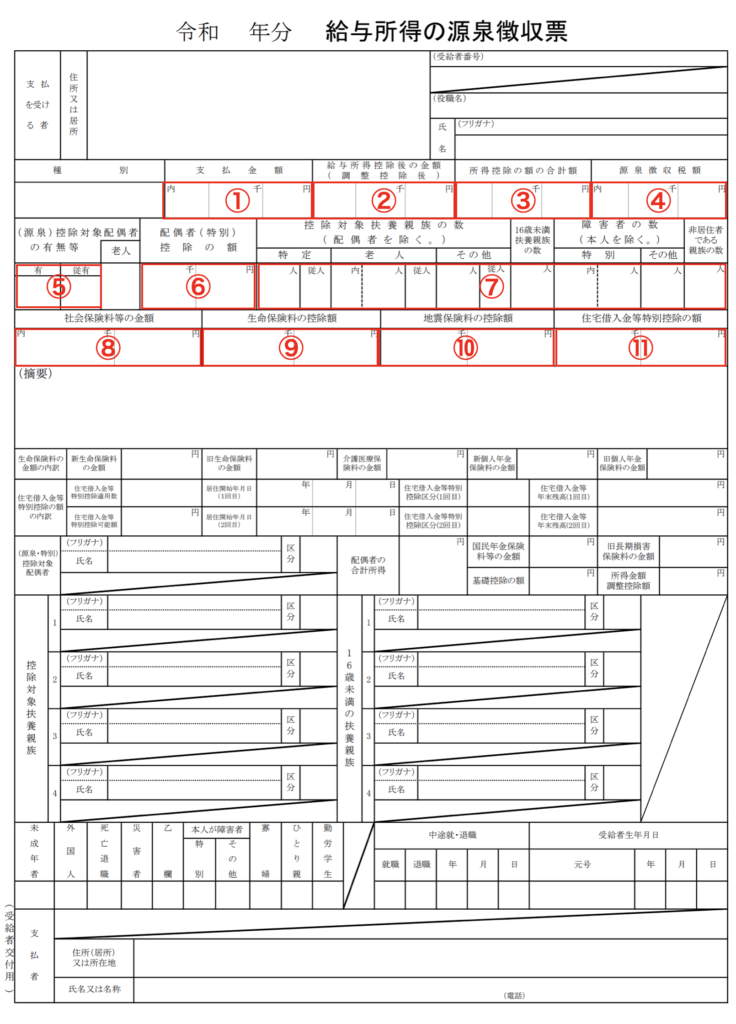

源泉徴収票

給与所得者の場合、年末調整後に会社から1年間の給与の金額や源泉徴収された税額などが記載された源泉徴収票を受け取る。源泉徴収票には、以下のような項目が記載されており、確定申告をする場合に必要となる

源泉徴収のせいでサラリーマンだと所得税に対する意識が低くなってしまう印象があります。所得税を意識するために、もらった源泉徴収票を確認する癖はつけたほうが良い気がします

- 支払金額

年間の給与収入等の総額が記載されている - 給与所得控除後の金額

給与収入から給与所得控除額を控除した金額。※所得控除の説明を参照 - 所得控除の額の合計額

物的控除、人的控除の合計額。⑥〜⑪の控除を合計した金額 - 源泉徴収税額

年末調整後の源泉徴収された所得税額 - (源泉)控除対象者の有無等

配偶者控除の対象の有無 - 配偶者(特別)控除の額

配偶者控除または配偶者特別控除の額が記載 - 扶養対象の人数等

扶養控除対象の人数が種別に記入される - 社会保険料控除の金額

社会保険料控除の金額 - 生命保険料の控除額

生命保険料控除の金額 - 地震保険料の控除額

地震保険料控除の金額 - 住宅借入金等特別控除の額

住宅ローン控除の金額(税額控除)

所得税の申告と納付(2)確定申告制度

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間の所得の金額とそれに対する所得税を計算し、申告する手続き。手続き期間は原則翌年の2月16日から3月15日までで、納税地の税務署長に確定申告書を提出し、納税を行う

確定申告制度

申告期間

原則として、申告期間は翌年の2月16日から3月15日までに納税地の税務署長に確定申告書を提出

納付方法と期間

納付期間は、原則として申告期間と同じ。納付は預貯金口座からの振替による納付が基本(振替納税)。現在はそれ以外の方法、ダイレクト納付、インターネットバンキング、クレジットカード納付、スマホアプリによる納付、コンビニ納付などのも利用可能

延納

延納とは所得税を一括で納税することが難しい時に一部の支払いを遅らせることができる制度。延納する場合は、納期限までに納付すべき税額の2分の1以上の納付が必要となる。残りは5月末まで納付期限を延長できる(ただし、延納した税額には利子税がかかる)

給与所得者で確定申告が必要なケース

給与所得者は源泉徴収で納税が完了するため、通常は申告する必要がありませんが、以下の場合は申告する必要がある

- 給与等の収入額が年間2,000万円を超える者

- 2箇所以上から給与の支払いを受けている者

- 一箇所からの給与でも給与所得以外の所得(雑所得など)が20万円を超える者

確定申告により還付が受けられるケース

以下の場合、確定申告を行うことで、税金の還付を受けることができる

- 住宅借入金特別控除の1年目(2年目から年末調整で可能)

- 医療費控除(セルフメディケーション税制)、寄付金控除、配当控除、雑損控除を受ける場合

- 退職時に「退職所得の受給に関する申請書」を提出しなかった者

確定申告が不要となるケース

- 公的年金等の収入金額が400万円以下(源泉徴収済み)で、公的年金以外の所得金額の合計が20万円以下の者

納税者が死亡した場合(準確定申告)

準確定申告とは、納税者の相続人が故人に代わって確定申告すること。相続の開始があったことを知った日の翌日から4ヶ月以内に申告が必要

修正申告と更正の請求

確定申告で申告した内容に間違いがあった場合には、修正申告(不足分の申告)や更正の請求(払い過ぎ分の申告)を行う必要がある

修正申告

確定申告後に税金を少なく申告したことに気づいた場合に行う手続き。過少申告加算税がかかる場合がある

更正の請求

確定申告後に税金を過大に申告したことに気づいた場合に、納め過ぎた税金の還付を申請する手続き。更正の請求の申請期限は、原則として、法定申告期限から5年以内

所得税の申告と納付(3)個人事業主の青色申告制度

青色申告とは

青色申告制度とは、一定の帳簿を備え、正しく記帳(複式簿記か簡易簿記)し、その記録に基づいて確定申告を行う制度。青色申告者となった場合、優遇措置を受けることができる。一般的に、青色申告者以外の申告者を白色申告者という。

確定申告に使った決算関連書類等(損益計算書など)の保存期間は原則7年間

複式簿記の簡易簿記の大きな違いは、控除額(最大65万円、または10万円)の違いです。

青色申告制度

青色申告できる所得

不動産所得、事業所得、山林所得の3つのいずれかの所得がある場合、青色申告を行うことができる。

試験対策としては、3つの所得の頭文字をとって「不事山(富士山)は青い」と覚えるのが定番の覚え方です。損益通算できる不事山譲(ふじさんじょう)と合わせて覚えましょう

青色申告の承認申請期限

その年以後の年分について青色申告しようとする場合の「青色申告承認申請書」の申請・承認期限は以下の通り

- 青色申告しようとする年の3月15日まで

- その年の1月16日以後に新たに事業を開始した場合は、事業開始から2ヶ月以内

青色申告の優遇措置

- 青色申告特別控除

事業所得または事業的規模の不動産所得がある場合、55万円の控除を受けることができる(e-Taxまたは帳簿を電子データで保存するなど条件を満たす場合は65万円)。その他は10万円 - 青色事業専従者給与の必要経費参入

納税者と生計を一にする親族(15歳未満である場合を除く)でもっぱらその事業に従事する者に対して支払った給与は青色事業専従者給与として全額を必要経費に参入できる - 純損失の繰戻還付

欠損金が生じた時に、その前事業年度の所得に繰戻して還付を受けることができる - 純損失の繰越控除

損益通算しても控除しきれない損失(純損失)について、翌年以後3年間にわたり繰越て控除することができる

不動産の事業的規模とは5棟10室以上が基準となります。事業的規模でなければ控除は10万円となります。

試験対策として、繰越控除の純損失は結構出題されます。雑損失などと間違えないように