50代の資産運用の方針とポートフォリオを公開|他人の資産配分が気になる方必見

他人の資産運用のポートフォリオってどんな感じなのか気になりますよね。

この記事では、私の資産運用のポートフォリオを公開します

- 他人のポートフォリオが気になる方

- 参考となるポートフォリオと投資戦略を参考にしたい方

資産運用におけるポートフォリオとは

資産運用におけるポートフォリオとは、リターンの予測と、リスクの分散にとても重要なものです。

私は、まずポートフォリオを組んで、「どの資産にどれくらいの割合の資産を配分するか」と決めています。

その後、各資産として何を買うかの商品選びをしています。ここでは、私自身のポートフォリオを公開して、どういう考え方で資産配分しているのかを解説します。

ポートフォリオの作り方については、以下の記事を参考にしてください

資産運用では「何に」、「どれくらいの割合」投資しているかを知ることは大切です。現在投資している方も、現在の資産のポートフォリオを作って確認してみましょう。

50代のポートフォリオ(私のポートフォリオ)

ポートフォリオを公開

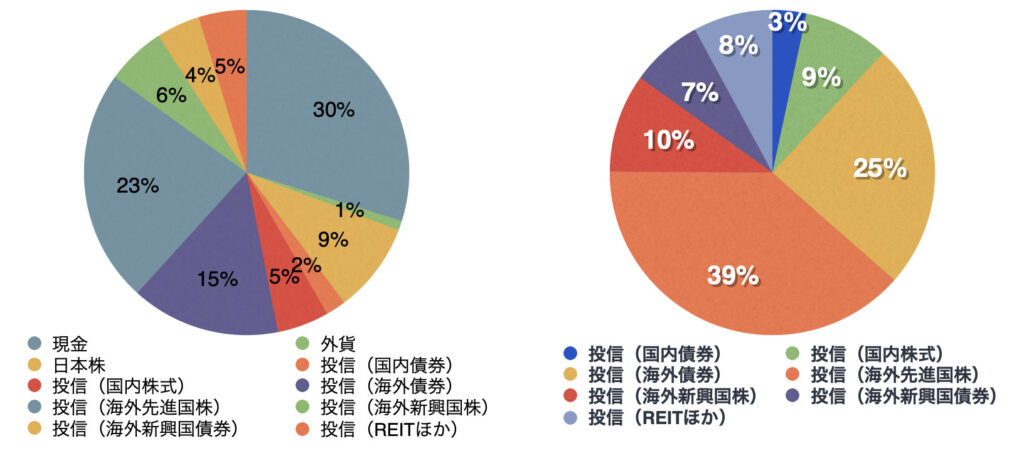

ポートフォリオは以下の様な感じです。左が資産全体、右が投資信託だけを抜き出したものです。

右のグラフの様に、現金と外貨、日本株を除く60%を投資信託で運用しています。

現金は、突然の出費があった場合の生活防衛資金です。

外貨が1%ほどありますが、これは外貨投資ではなく、海外通販をドル決済をしていた頃の残りです。

1ドル80~100円くらいのときにドルに交換していたものなので、円安の現在(150円前後)だと円換算で50%以上増えている感じです

日本株は、株主優待とインカムゲイン(配当)狙いのものです。

日本株への投資は、半分は趣味の投資です。

積立投資(投資信託)だけだと投資していても面白くないので、資産の一部を日本株の個別銘柄に投資しています

半分は優待狙い、半分は面白そうな企業への投資です

資産運用のメインは投資信託

資産運用のメインは投資信託です。

REITが世界と国内の両方が半分ずつくらいで、国内債券、国内株式、国内REITを合わせて約15%を日本国内に投資しています。

また、65%が先進国で、残りが新興国です。

日本が少ない理由

日本の比率が15%と、50代にしてはリスクを取り過ぎていると感じたのではないでしょうか。

この理由は、日本株と現金(日本円)の比率が結構高いからです。

資産全体でみると47%くらいが日本円、日本株、国内債券、国内株式です。

つまり、日本:世界=50%:50%くらいの比率になっているわけです。

資産全体でバランスを考えることが大切です

現金も資産の1つです。バランスを考える場合は、現金も含めて考えましょう

日本:世界=50%:50%だと考えると、それほど外国に偏った投資をしていないのがわかります。

債券と株式の比率は?

債券と株式の比率は、おおよそ1:2くらいです。

結構、株式が多めです。これは、現金比率が高いことが理由です。

現金と債券を合わせると、債券と株式の比率は3:2くらいになって、債券+現金の方が多くなります。

現金を資産としてとらえるかどうかです。

実は、債券+現金:株式を1:1にするポートフォリオを作っていたのですが、現在は少し現金が増えています

このポートフォリオのリターンとリスクはどれくらい?

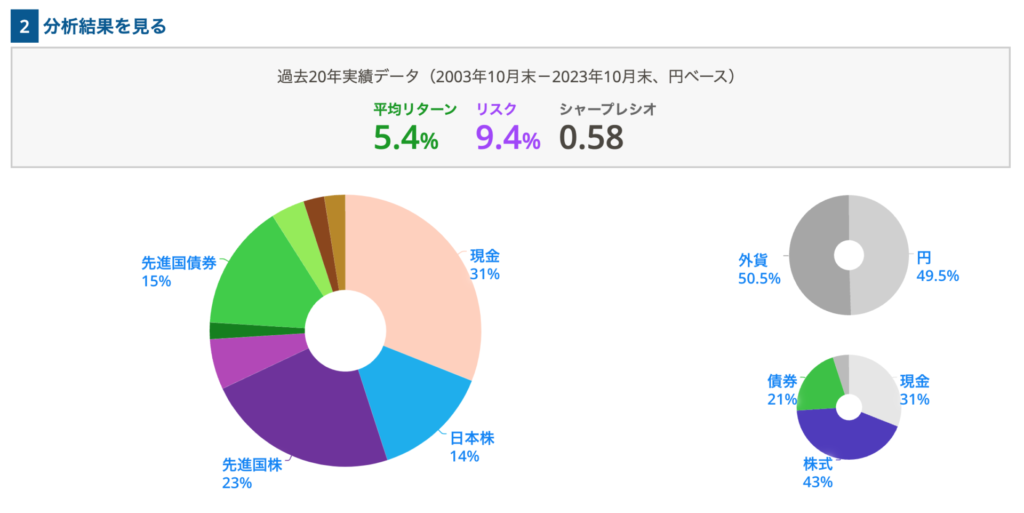

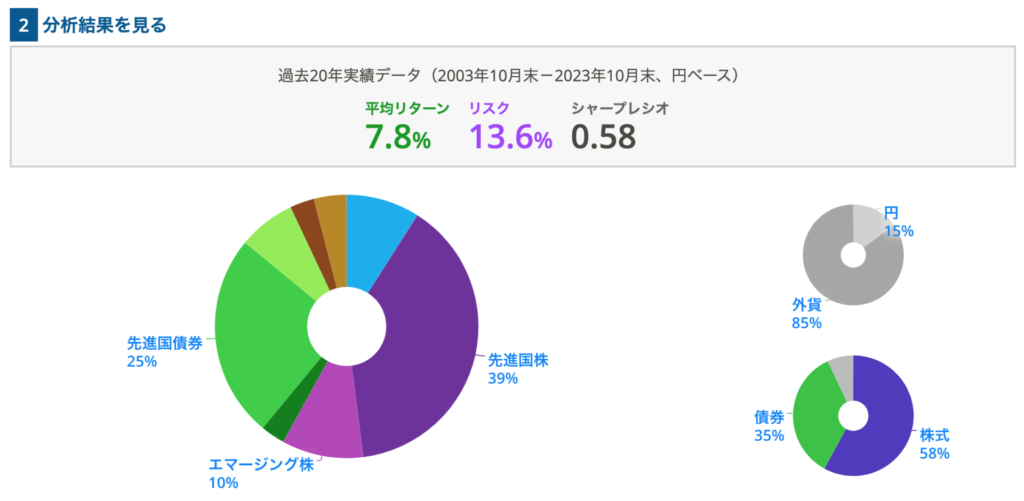

現在の私の資産配分について、myIndexを使ってポートフォリオのリターンとリスクを分析してみました。

myIndexは、資産配分を入力すると過去20年の平均リターンとリスクを計算してくれる大変便利なサービスです。

ポートフォリオによるリスクとリターンの見積もりには、myIndexがおすすめです。myIndexの使い方は以下の記事を参考にしてください。

以下が、分析結果になります

先ほど説明したとおり、円と外貨が50%:50%です。

また、現金+債券:株式が60%:40%になっていることが確認できます。

myIndexで計算した、このポートフォリオの過去20年間の平均リターンは5.4%で、リスクは9.4%です。

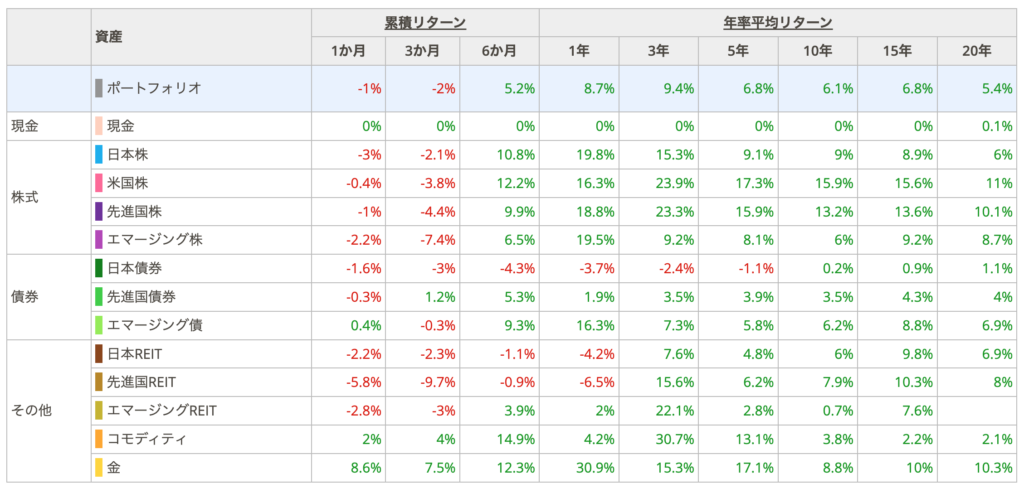

これを、期間別リターンで見ると以下のようになります

私が資産配分を考える時に優先したのは、「収益が安定している」ことでした。

実際に、上の表をみると1、3、5、10、15、20年の年率平均リターンの差が、他の個別資産に比べてかなり少ないことがわかります。

つまり、どの期間で見ても安定して5〜6%前後のリターンが得られていることがわかります。収益の安定を狙った資産配分なので、狙った通りの結果が得られていることになります。

myIndexが算出する平均リターンやリスクは、過去20年の結果なので将来ではありません。この点には、注意が必要です

と言っても、このポートフォリオで運用しはじめて10年以上たっていますよね

うん。なので、私の場合、ここ10年のリターンは年平均で6.1%くらいだったことになります

(参考)投資信託だけのリスクとリターン

投資信託だけで見ると、リスクとリターンは少し大きくなります(シャープレシオが同じ0.58は偶然です)。現金があるので、少し大きめのリスクを取っている感じです。

ポートフォリオを作る時に大切なこと

私の場合は4%〜7%のリターンでポートフォリオを検討した結果、現在の様になっています。

ポートフォリオを作る際に大切なのは、「どれくらいのリターンを期待するか」と「どれくらいのリスクが許容できるか」です。

私のポートフォリオも、目標とするリターンとリスクに併せて構築しています。

実は、今年に入って現金の比率が少し大きくなっていて、結果としてポートフォリオの平均リターンが計画より小さくなっています

ただ、目標額には届きそうなので、リバランスせずにそのままにする予定です

元々、年齢に合わせて、少しリスクを減らすようにポートフォリオを修正するつもりだったのでちょうどよかったです。

どれくらいのリターンを期待するか

どれくらいのリターンを期待するかは、ライフプランと深く関わります。まずは、自身のライフプランを作ることをおすすめします。

まずはライフプランを作って、将来必要な額、貯蓄できる額を明確化させます。すると、将来必要な額を用意するのに、どれくらいの利率で運用する必要があるか計算できます。

ライフプランの作り方は以下の記事を参考にしてください(ステップ1〜3まであります)

過剰なリターンを期待すると、リスクも大きくなることを理解しなければなりません。

将来いくら必要かわからないとリターンがどれくらい必要かわからないですよね

いくら必要かわかれば、それくらいのリターンで運用しなければならないか、どれくらいのリスクを取らなければならないかもわかりますね。

まずは、ライフプランをたてて自分がいくら必要なのか見極めるのが大切ですね

どれくらいのリスクを許容できるか

私もそうでしすが、自身のリスク許容度ってわからないものです

実際に、私は30年以上投資していますが、いまだに自身のリスク許容度をちゃんと理解していません。

それくらい、自分のリスク許容度を理解するのは難しいです。

といっても、投資していると「1日にこれくらいマイナスになっても気にならない」とか、そういうのが感覚としてわかってきます。

これがリスク許容度を知る上でのヒントになると思います

投資しながら、自身のリスク許容度を再確認していくのが重要です

ちなみに、投資しているうちにリスク許容度は変化します(経験談)

まとめ

私の50代のポートフォリオを公開しならが、ポートフォリオの考え方について解説しました。

実際に長期間投資している他の人のポートフォリオを見ることで、参考になる部分もあるかと思います。

この記事があなたの資産運用の参考になればと思います。